今天我偶然看了一眼MSCI World的价值因子指数MSCI World Value,不看不知道,一看吓一跳。自2020年3月份的大跌以来,MSCI World本来已经恢复了很多了,但是它的价格指数版本的基金,却在小涨之后又快要跌回去了。

如果不知道啥是价值因子指数,欢迎参考我以前写的关于因子指数基金的文章(怎么用smart beta因子指数基金赚更多的钱?-德国ETF指数基金定投系列(18))

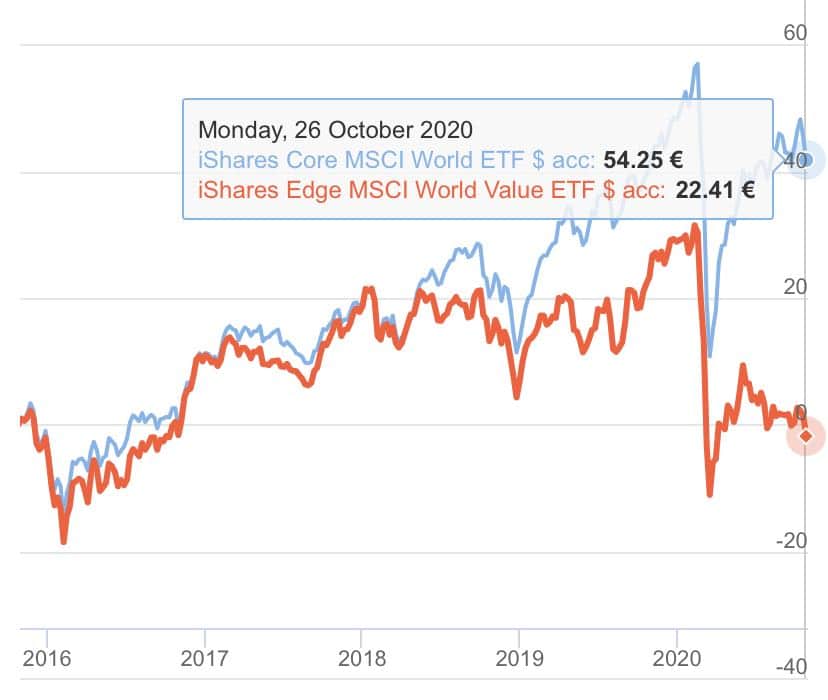

关于价值因子还好不好使的讨论其实已经持续好几年了,因为价值因子已经落后大盘很久了。下图是过去5年里MSCI World Value(红色)和MSCI World(蓝色)本身的对比,两个指数基金都选取的是iShares的分红再投入型的(此处无广告,只是为了展示随便选的而已)。纵坐标是价格随时间变化的百分比。可以看到这个价值因子指数经过5年的游走又默默的回到了原点。

造成这种差劲儿结果的原因,一方面来自价值股最近是真的差劲儿,另一方面是由于欧元升值,上图是按欧元计算的。如果换成美元,过去几年还是有些收益的。(关于汇率对投资的影响,参考这里)

因子投资是指数投资里一种半主动的投资方式,根据研究它应该能产生更高的收益或者更低的风险。但它是根据策略选股的,一旦选股,那么就会出现跟大盘指数的差异(跟踪误差)。下面再看2个跟踪误差:

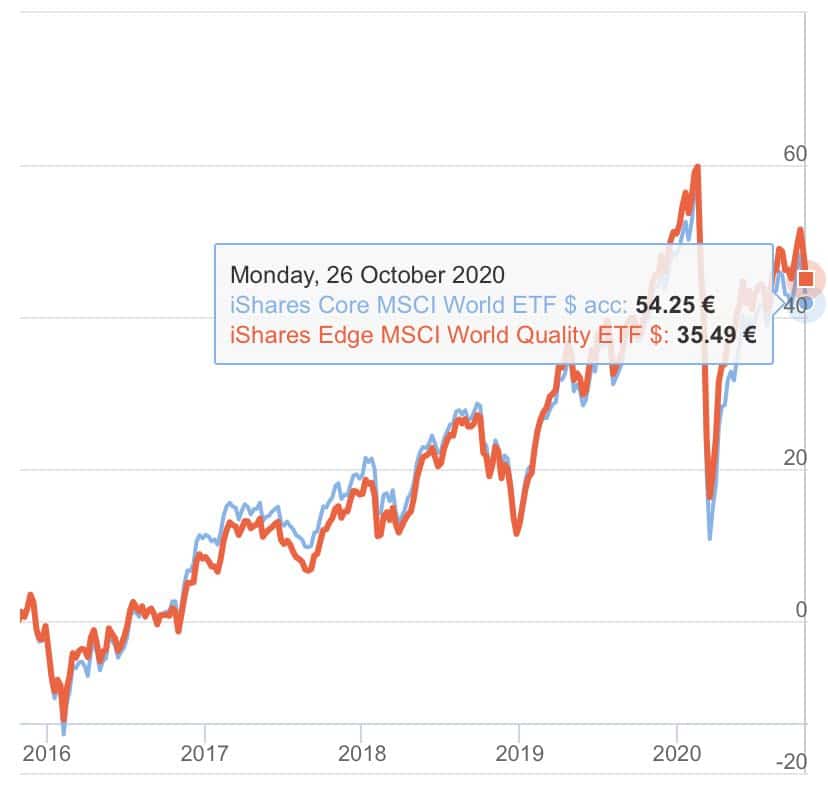

首先是MSCI World指数的质量因子Quality版和MSCI World的对比。红色的线是Quality的收益。可以看见,过去5年质量因子是跑赢了大盘的,虽然很微弱,但总算是给因子投资打了些气。但是如果仔细观察就会发现,有些年头蓝线还是压着红线的,也就是Quality果然也没有一直跑赢。

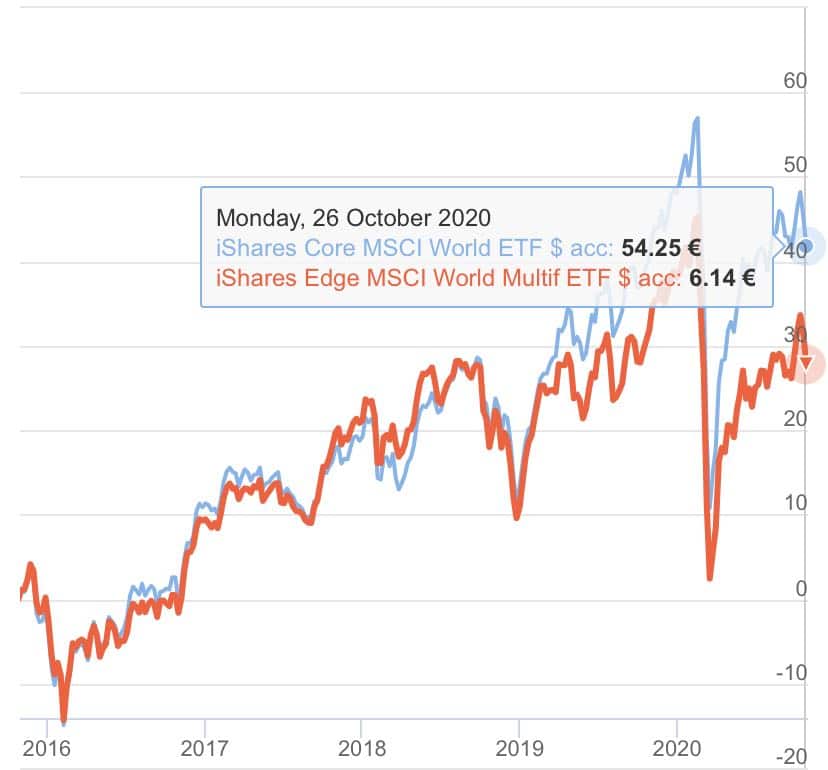

由于各种因子各有优劣,所以还有糅合多个因子的多因子指数,比如下面的MSCI World Multifactor多因子指数基金。它也很遗憾地落后于大盘了,恐怕是因为里面的价值因素太拖后腿了吧。

除了这几个因子,还有一个动量因子,它过去几年表现是很不错的。但是动量在更长的时间窗口的表现则没有那么稳定,过去经常呈现出更大的波动,也就是涨起来虽然厉害,但跌起来也更吓人。未来会如何是很难说,谁说不会风水轮流转呢?

这里我主要想用因子指数作为例子呈现一下跟踪误差,其实只要不是只投资大盘股票指数,那么就会出现跟踪误差。比如你的depot里混入的债券比例不同,你的收益就会和大盘指数有不同的差异。比如你除了大盘指数外又额外投了某些国家的指数基金(比如A股的基金),那么你的收益就会和大盘有差异。发达国家的股票市场里,在不承受更多风险的情况下(比如重点投资某些国家的市场、某些行业、流动性差的股票、甚至只持有少量个股等等),很难有策略能够持续的击败大盘指数。

这意味着,如果你觉得大盘指数很无聊、涨得慢,所以决定采取其他策略,那么在策略发挥作用的时候,肯定是兴高采烈的。但当策略失效的时候,就得忍受这个和大盘的差距(跟踪误差)。这时候就有可能产生自我怀疑,甚至放弃自己原来的策略。想象一下,如果新闻里不断报道大盘又创新高,而自己的depot里的证券却稳稳地躺在地上,那是什么样的感受啊?

看一看上面的几个图,你觉得自己心理上能够承受和大盘多大的差异呢?

作者:Dr. Rich 财富德国 (转载请获本人授权,并注明作者与出处)

本文只是博主个人观点,不构成投资建议,本人不承担据此操作产生的后果!

关注微信公众号“财富德国”,微博账号“财富德国DE”,不错过新文章,提高留德华们的理财能力