通过本系列的第1篇文章《怎么投资指数基金能在税务上最省事》你应该已经知道了怎么处理指数基金的税务问题最简单,第2篇《如何选择让你最省事的指数基金》则能帮你选择出最简单的指数基金投资组合。我介绍的操作策略叫“买入持有再平衡”,前两篇是怎么“买入”,本文讲解最后两步“持有”和“再平衡”。

如何持有指数基金资产呢?

细说这个问题之前,先解释一下几个概念性问题。

“买入”就是把手里的“欧元”换成“基金份额”,也就是买基金。

“持有”就是买入基金之后拿好了不要动了,别想着赚了钱就卖掉,便宜了再买回来之类的。

天啊,是不是太简单了?我估计看到这里的你,有两种可能的想法,一个可能性是“这人为什么写了两段废话”,如果你是这么想的,那我太高兴了,因为你和我想到一块儿去了。但还有另一个可能性,那就是“不行,不看盘我浑身难受”。

我想针对后一种想法说,买入之后真的不要操作了,什么头肩形之类的没什么用的。如果管不住自己的话,不如把手机上的看盘软件都删除了吧,把券商的客户端也删除了吧,再平衡每年只需要操作一次,所以用网页版券商操作绰绰有余了。

有人说散户很难自控,他们无法做到不频繁操作。请你忘记这些对散户不公平的看法。或者即便其他散户会忍不住偷偷操作自己的资产组合,你要相信你是散户里的例外,你是不一样的,我相信你。这个想法非常重要,不这么激励自己的话,很可能会因为”期望的自我实现”而退化成一般的散户。相信我,持有不动虽然听起来简单,但做起来却很难,而它的重要性甚至可能高于是否选对了基金以及下面要说的再平衡。

什么是再平衡

买入持有之后还要进行“再平衡”。啥是再平衡呢?

在《如何选择让你最省事的指数基金》里面我描述了怎么分配资产,这里复习一下,就是总体分为固定收益资产和股票资产,股票资产下面又可以分为发达国家指数和发展中国家指数。比如小伙儿Frank每月想要定投200欧元,他根据自身状况决定投资20%的债券和80%的股票,其中股票资产里有60%是发达国家股票指数,剩下的40%是发展中国家股票指数,这相当于:

- 发达国家指数占总资产的60% x 80% = 48%,为96欧元

- 发展中国家股票指数占总资产的40% x 80% = 32%,为64欧元

- 欧元债券指数占总资产的20%,为40欧元

不管你决定选用什么样的资产配置比例,最后决定下来的这个比例就是你的初始比例,也是目标比例。

在定投的时候,由于基金的价值在随着市场变化,你实际持有的各种资产的比例也会发生变化,慢慢偏移最开始的初始比例,这种偏移将导致你的资产配置的风险发生变化。比如本来你只想承受60%的股票带来的波动风险,由于股票升值速度可能会比较快,可能你定投了1年,股票比例已经变成了80%,这样一来如果股市发生大的波动,你的资产组合波动就比开始预想的更大了,整个资产组合的风险就上升了,所以你应该把股票的比例重新降为60%,这样资产组合得风险就重新得到了平衡,也就是再平衡。

如何再平衡

我们既然需要把比例调整为初始的设定值,那么这个再平衡的操作应该经常做吗?比如一个月一次?不是的。因为资产价格在中短期内有向一个方向运动的趋势,被称作“动量”,根据过去上百年的历史数据,这个时间窗口大概是12月,所以我们应该每年只做一次再平衡,尽量多享受这个运动的趋势,然后在再平衡的时候将趋势带来的额外收益收入囊中。

另外各种资产还有“风水轮流转”的特点,“涨得好的”和“涨得差得”在未来有可能会换位。

总结来说再平衡除了能降低风险,还可能带来大概每年0.5%到1%的额外收益。

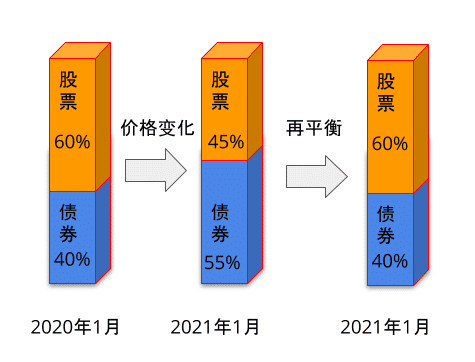

下图演示了一个最基本的再平衡操作,我们假设在2020年1月的时候开始投资,此时资产组合的目标比例为60%的股票和40%的债券,在2020年余下的时间里,我们采用放任不管的态度对待我们的投资。经过1年的价格变化,2021年1月的时候,由于股票下跌了,股票的比例缩水为45%。此时我们应该将股票的比例重新调整为60%。

最基本的操作就是卖掉一些债券(在本例子里为占资产组合总比例15%的债券),然后把这些钱全部买成我们投资的股票基金,来将股票的比例重新调整为60%。

我们投资得头一两年里,除了采用这种传统的操作方式,如果你有兴趣,也可以通过改变定投额度的方式进行再平衡。比如我们发现本来需要卖出1000欧元的基金A,然后相应的买入1000欧元的基金B,才能实现再平衡,但是我们也可以改变通过改变接下来的定投额度分配的方式进行间接的再平衡。比如本来每个月定投1000欧元本来会按比例购买AB两个基金,那么我们再平衡时就可以设定下次定投的时候只定投1000欧元的基金A,而不定投基金B。在这次特殊的定投完成之后,再将定投额的分配改回原来的比例即可。这种操作方式可以有效的节省交易费用,但是也增加了一些操作,选择哪种再平衡的方法就看你的个人喜好了。

当然当我们定投的年头长了之后,我们持有的基金资产也自然会变得非常多,一年的价格变化积累下来,各种资产偏移目标的实际价值将很大,这样一来有可能通过改变定投额度来进行再平衡的操作就不那么有效了,我们还是需要回归最原始方式来进行再平衡,也就是卖出“涨得好的”基金,再买入“涨得不好的”基金。

到这里,我的《指数基金MINI系列》中关于如何选择基金、如何处理税务、如何持有资产并进行再平衡就结束了。如果你实在是没有时间进行这种投资,没有关系,还要一个费用略贵但容易很多的方法,就是通过智能投顾Robo Advisor以及资产组合基金,关于这两个内容,我有另一篇文章进行了详细刨析。

作者:Dr. Rich 财富德国 (转载请获本人授权,并注明作者与出处)

本文只是博主个人观点,不构成投资建议,本人不承担据此操作产生的后果!

关注微信公众号“财富德国”,微博账号“财富德国DE”,不错过新文章,提高留德华们的理财能力

你好,我在考虑怎么设置自己的基金配备。假设说投资的资金中70%打算投在股票基金。如果买了发展国家以及发展中国家的基金,同时又觉得未来科技以及房地产会上升,所以想这70%里面拨一部分买科技股和REITS(比如10%科技股10%REITS),是不是建议科技股和REITS也分成发展中国家以及发展国家去买,也就是最后共投资在6支基金?另外你觉得这样做有意义吗(科技股和一开始买的基金肯定有重合的地方)?

这个问题不好回答啊,我先抛掉你打算额外买的基金的具体内容,把它们简化成你想买一般的宽基基金+2个你自己看好的指数,这就成了最典型的核心-卫星资产组合,没什么不可以的。投资最重要的事情之一就是舒服和开心,这样才能拿的住。至于这两个要不要分成发展中国家以及发展国家就不好说了,因为你已经选择了行业,是不是应该进一步选择你更看好哪个地方的行业?而且有没有分的这么细得基金也是不好说的,况且你也不应该买跟踪质量太差规模太小的基金。

好的,谢谢

谢谢,我因为没有投资经验,所以想多听听各方面的建议。起码现在应该是投资的好时机吧?假如我有几万元,不用分3年慢慢投入了吧?当然要做好资产配置,不能一口气投到一两个基金中。我打算一部分通过智能投顾。

关于投资时机的问题当然各有各的看法,我的看法就是现在和其他时候差不多,不好不坏(除了今年3到4月那种情况属于十年一见可遇不可求的好时机以外)。其实你如果敢于一口气投入,从历史上看收益很可能是最好的,我在《为什么要定投基金-德国ETF指数基金定投系列(12)》里有详细的说明,分期投入往往不是为求最高收益。《回顾150年的最强定投真相-德国ETF指数基金定投系列(21)》里也演示了一口气投入收益更高的可能性比较大。其实你仔细想想从一生的角度考虑几万块不多,但要留够备用金。如果你不想自己操太多心的话,智能投顾可能是一个不错的选择,前提条件是选择合适的智能投顾,你可以参考我关于智能投顾的文章。

非常感谢!我在WordPress. com 上搜你的站点搜不到,不是"财富德国"吗?

是财富德国,但是我并没在wordpress上建站,我是自己托管的啊,独立就要独立的彻底,所以你得在google上搜索“财富德国”才行

谢谢,我没有如何经验,接下来的操作中一定还会不断的请教你。我会尽量从你的文章给的链接进行操作,这之前我先需要一些时间把你所有的文章都读完,从你那里多学点理论。再次感谢你!

欢迎交流!

你好,Dr. Rich, 通过看你的文章学到了不少理财知识,真心的感谢你。前几天在银行咨询时,我说ETF 符合我的养老理财想法,但是他们说还有更好的基金:aktiv gemanagter Fond. 比如:Fidelity funds-Global Technology Fund 以及 UniGlobal- Weltweit investierender Aktienfonds.我想问问你的意见。谢谢!

多谢你的信任。ETF本来就太便宜了,再通过银行卖的话基金公司就没法盈利了,所以没有盈利组织会利益不相干还给你推荐的。银行当然永远都有“更好的产品”介绍给你了,要不然他们怎么赚钱呢?你考虑下这里面的利益关系,你买银行兜售的基金,银行有没有好处?你自己去买ETF基金,那些写ETF的书的作者或者我这样的博主有没有好处呢?ETF不是verkauft,而是gekauft,所谓蒋公钓鱼,愿者上钩。

谢谢回复!我们在乎的是总收益。他们给我模拟了在过去的十五年这两种投资方式去除费用后的收益,比如每月定投500,投ETF最后总资产是90000,而Fidelity Funds 是350000。

那他们给你用啥ETF模拟的呢?如果用全球指数对标你说的这个专门投资科技股的基金显然是不公平的。如果用纳斯达克指数的基金QQQ并且用美元模拟的话,按我的回测过去15年每个月500美元,最后是43万美元。但可惜我没有欧元的数据。我也不会一口气全投资科技股的。怎么投资当然还是需要你自己决定的,我写文章就是分享我自己的想法而已