没想到德国房贷利率变化这么快,2022年以来,仅用了不到半年房贷利率就达到了3%到4%的水平。(更新提示:本文写成时利率还是3%到4%的水平了,但由于后来利率水平剧烈波动,你看到本文时,可能实时利率已经在3.5%-4.5%的水平了,具体情况可以参考目前的实时利率表格。)2022年下半年开始房价就一直跌,终于到了2024年中才慢慢稳住并终于又有所回暖了。那么按照2025年德国房贷的实际利率,德国房价的上限可能在哪里呢?

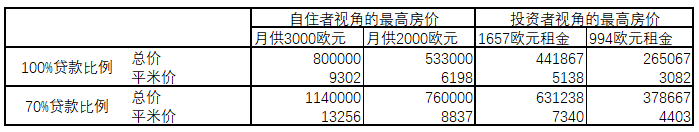

本文基于德国投资者的还款能力的数据进行房价估值,希望能给你提供一个额外的视角看待房价的未来,文末将计算结果以表格的形式呈现,欢迎观赏。

重点总结:

- 历史上的德国房价也是有涨有跌

- 根据德国平均自住者的还款能力,平米价格的上限在6198到13256欧元之间

- 根据德国平均自住者的还款能力,单套房产总价上限在54.4万到114万欧元之间

- 根据德国投资者的还款意愿,平米价格的上限在3082到7340欧元之间

- 根据德国投资者的还款意愿,单套房产总价上限在26.5万到63.1万欧元之间

德国房价涨了多少?

如果看德国新闻关于房价的数据,那么应该能看到类似下面的图,它是Welt杂志用德国联邦银行的数据画的图,可见德国7个最大的城市在2008年到2019年的房价翻了一番。如果只看某些重点区域,可能100%的上涨都不止。

但房价是永远上涨的吗?当我们把时间线再拉长之后,就会发现没那么简单。下图是德国最权威的房地产价格指数之一的bulwiengesa-Immobilienindex2020年的最新数据,展示了过去44年德国的房价变化情况。

虽然最近十年房价单调上升,但德国的房价在很多年份里其实是躺在地上没怎么动的,甚至在几个特别惨的年景里还下降了。那么以后的房价会怎样呢?

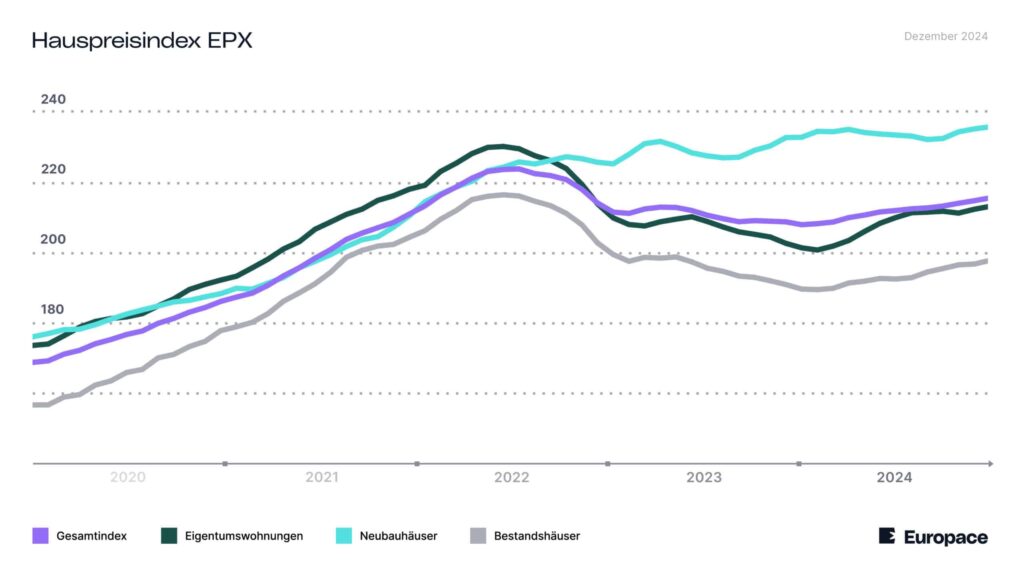

下图是德国最大的B2B贷款平台EUROPACE发布的德国房价统计数据,它虽然没有bulwiengesa的数据悠久,但是包含了新建房(Neubau)、公寓(Eigentumswohnung)和二手房(Bestandhäuser)分开的房价数据。由于德国超过20%的房贷都是经由EUROPACE完成的,所以它统计的房价数据质量也非常高,可以作为一个参考。可以看见,2022年以来,不同的房子价格变化也有区别,这一点,我也会在下面的章节“德国的房价会不会跌”里进行讨论。

德国房价的上限在哪里?

资本市场的底层逻辑是相通的,房屋的定价方法完全可以归类进股票定价的两种派别里,分别是“基本面分析”和“技术分析”。德国官方的房屋鉴定规范ImmoWertV里就提供了这两种派别的具体分析方法。

“基本面分析”对应了Ertragsverfahren,它按照租金、租售比等基本数据,分析楼宇应该值多少钱。“技术分析”则是Vergleichswertverfahren,根据周围差不多的房屋的价格对目标房价进行估计。这两种方法很难说哪个更优秀。(其实还有第3种方法Sachwertverfahren,但普通人没办法用这个方法。)

如果把 “技术分析”简化为,通过房价过去涨了多少钱来判断未来还能涨多少钱,相信大部分读者朋友都非常熟悉了,这里我就不多说了。

我更想通过基本面分析的方法来讨论一下房价最多能涨到哪里。

本文里对房价的分析都是排除通货膨胀影响的,因为这样更容易让我们用今天的视角去分析,而且未来的通胀率没办法准确被预测。

基本面分析房价上限

用 “基本面分析”判断房价的上限需要2个假设:

假设一:大部分人买房要贷款,全款买房是少数派。

假设二:发达国家的房地产市场长期来看是基本理性的(几十年的尺度)。

第1个假设容易理解,第2个假设是什么意思呢?

可以简单地认为投资者买房大部分是以投资为目的(不是买来了只是投机甚至空置),投资的话就必须有确定的预期收益才行,赔钱买卖他们不做。

一个支持假设2的证据是,全球最发达的几个城市(除了我国以外),不管房价涨成什么样,租金收益率平均都超过3%甚至4%。

自住房的价格上限分析

先从第1个假设出发,看看极端情况下德国人能为自住房每个月付出多少呢?

2019年法兰克福的购房自住者平均每个月为贷款付出1575欧元,占家庭收入的26.13%。这两个数字在汉堡为1562欧元和25.93%。如果房价持续上涨,那么让这些人就需要再加把劲,比如假设德国人能承受的上限是把家庭收入的一半(而不是1/4)拿出来还贷款,那就大概是每月3000欧元,每年36,000欧元。

由于升息的缘故,银行已经出现愿意将最低本金还款率Tilgung降低为到1%的情况了,利率可以按3.5%计算(该利率是本文写成时的情况,今年的利率市场波动非常恐怖,当你阅读本文的时候,很可能已经在3.5%到4.5%的程度了,下表是你阅读本文时利率的实时市场数据),所以月供就是贷款额的4.5%除以12。

那么算下来可贷款额为80万欧元(年还款额36000欧元/年还款率4.5%)。如果大部分人都0首付贷款,80万就是目前利率下房价的极限了,再高就真的买不起了。(上一次按超低息算出来的上限是180万)

如果平均购房者的还款能力没有每月3000欧元这么高的话,该理论的最高房价还会下降,比如每月2000欧元的还款额对应的房价是53.3万欧元。

当然上面算出来的两个数字都是按0首付计算的,但大部分德国人买房并不是0首付。

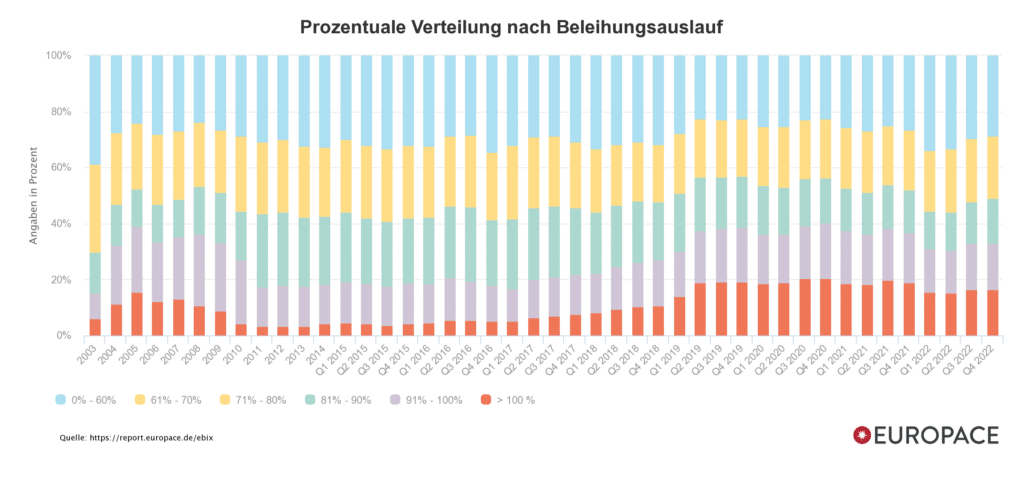

从下图可以看到超过一半的德国人贷款比例低于70%(这里将Beleihungsauslauf简化为贷款比例,并忽略交易附加费用),如果按照大部分人贷款比例为70%重新计算上面的两个房价上限,将分别提高到114万和76万。

投资房的价格上限分析

下面再从 “基本面分析” 的第2个假设出发,分析投资者的角度的房价上限。

投资者买房时希望动用最大化的杠杆来提高收益率,并且希望租金收益至少能覆盖贷款的支出,能有现金流就更好了。假设投资者也能拿到3.5%的利率和1%的本金还款率Tilgungssatz,那么他能接的最高房价就是“租金/还款率”(此处忽略无法转嫁的额外运营成本)。

假设租金是3000欧元,在不考虑额外的费用的情况下(维护、管理、地税等等),房价的上限和上面一样是80万欧元。

问题来了,租金最高能到多少呢?

很显然房客不是待宰的羔羊,抛开德国租金法定上限Mietspiel不说,如果房东要的价格太高了,房客完全可以搬到更偏远的地方住。

假如我在慕尼黑能找到净收入3000的工作,但是租房要花2000,每月还剩1000欧元用来干别的事情。而我或许在图灵根只能找到净收入2000的工作,但是房租只要500,还剩1500欧元。仅仅从经济角度看,我没必要在慕尼黑工作。

那德国人愿意为房租花多少钱呢?

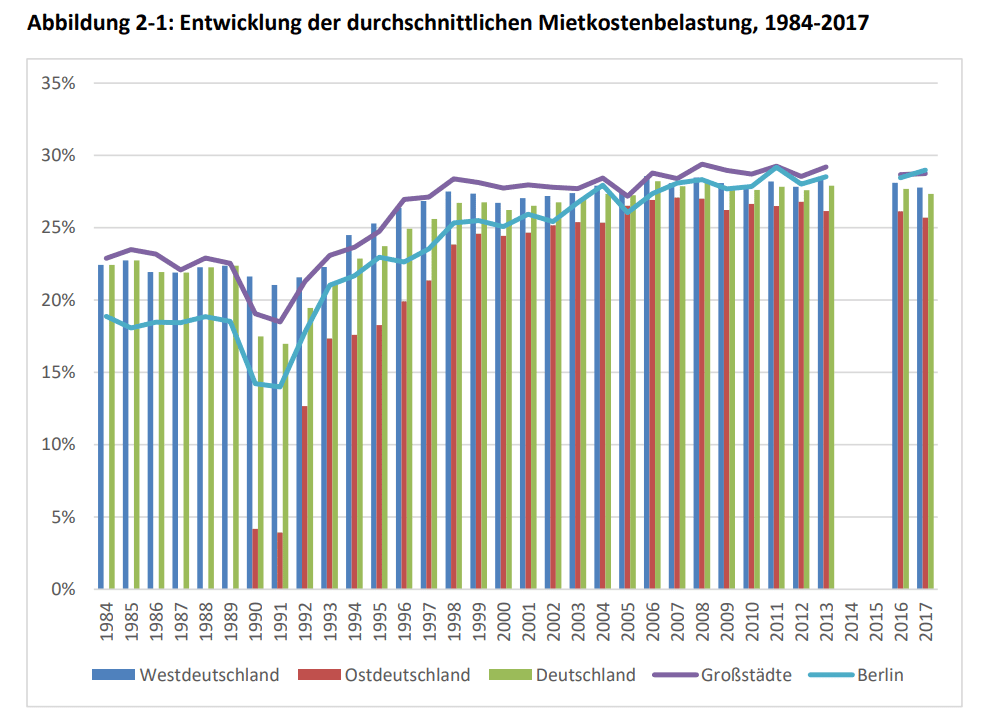

有一个概念叫Mietbelastungsquote,就是房租占家庭收入的比例,它理论上应该在一定范围内变化。比如上面的假设里,虚拟的我自己在慕尼黑的 Mietbelastungsquote就是66%,而图灵根则是25%。这个数据在德国一般是多少呢?

根据德国科隆经济研究所的数据,虽然最近这些年德国的平均Mietbelastungsquote有所上升,但上升的并不多,截止到2017年也没有超过30%。大城市比小城市的Mietbelastungsquote虽然高一些,但是高得也不多。估计未来上升的余地应该是有限的。

Ökonomische Folgen des Mietpreisbooms in deutschen

Großstädten, Forschungsinstitut für gesellschaftliche Weiterentwicklung

2016年德国家庭的平均净收入是3314欧元(到2022年肯定也涨了一些了)。这个家庭收入对应30%的Mietbelastungsquote就是994欧元,如果投资者零首付购房,按这个租金计算的房价就是(994 X 12 /4.5% = 265067)。50%的Mietbelastungsquote则是1657欧元的租金,对应的房价是(1657 X 12 / 4.5% = 441867欧元)。如果某些大城市的平均净收入更高一些,对应的投资房的价格上限还可以按比例提升。

如同自住者的情况,投资者也可以将首付比例调高,如果按30%的首付计算(不考虑附加费用),则上面的两个房价上限分别上升到378667欧元和631238欧元。

按平米价格计算的房价上限

当然上面的计算都是基于整套房的价格,也许按照平米价格计算会更有意义。德国人需要多大的居住面积呢? 2019年德国的人均居住面积是47平方米。一家按2个人计算就是94平方米。

但是城里人住得小一点儿也正常,比如按慕尼黑市政府的统计,慕尼黑市内人口人均居住面积在2019年是43平方米,这样两个人就是86平方米。我们可以假设德国城里人差不多都愿意住这个面积的住房。按照上面80万欧元的上限,就是每平米大概9302欧元。

按照53.3万欧元则是6198欧元每平米。说实话算出慕尼黑这样的房价有点儿惊到我了,它已经接近现在市面上的行情了。但是也别急,因为还有其他上涨动力呢,请继续读下去。

注意:上面的数据中,穷人把人均面积拉低或者富人把人均居住面积拉高的可能性都存在。

德国房价会不会跌

如果是两三年前说德国房价会跌,肯定很多人会跑出来反驳我。但现在不同了,利率真的涨到了没有首付的情况下,即便是IG Metal的合同都有可能在大城市买不起大房子了。所以不少人问我,德国房价会不会跌呢?

从数据上看,德国房价确实从2022年中就开始呈现是下跌的趋势,但并不是普遍性的。

下跌的主要是二手房,目前从峰值下跌了5%到10%,而新房的价格只是不怎么涨了而已。

为什么二手房会下跌呢?因为现在卖房的人多少也怕还会继续下跌。而最重要的是,现在卖房的人,大多数是早就买房了,即便比去年卖的便宜点儿,他还是赚的。

事实上,只要不是2022年初买的房,现在卖出就能有的赚,并不属于割肉。

可是新房为什么没跌呢?因为新房的价格是开发商开建前就盘算好了的。德国的开发商利润率一般在10%到20%,如果降价卖就亏了呀!这是跟已经持有了很多年的二手房卖家的本质区别。所以开发商暂时还不愿意降价割肉。

那二手房会不会跌得更多呢?恐怕可能性不太大。

因为家里只有一两套房的德国人,让他少赚个20%可能还能接受,降价太多,心理上就接受不了了,他可能更倾向于先不卖,毕竟通胀和工资的增长在那里,以后兴许还会涨的。

而且他们的贷款是很多年前签的合同,那时候利率并不比现在低,但是那时房价低,贷款额也低,经过了这么多年,贷款余额更低了。所以他们续签贷款合同并没有压力,也未必着急买房。

真正可能会遇到困难的人,是前两年买了房,贷款比例还特别大,但是利率只绑定了三五年的人。他们很快就会遇到续签贷款时月供成倍增长的困境,可能不得不抛售。但这些人比例并不高,即便在利率1%的时代,德国人普遍首付比例也超过30%(见上图),而利率绑定时间更是普遍超过10年。

所以大批德国人被迫割肉而导致房价迅速下跌几乎不会发生,而由于德国人贷款风格稳健,普遍使用高比例首付和很长的利率绑定时间,也不会出现2008年美国次贷危机那样的踩踏事件。

德国人工资的增幅对房价的影响

上面的分析是基于去除通胀的房价的,但工资的增加不只是来源于通货膨胀,还有生产力增加的因素。后者可以给我们带来实际购买力的增加,也就是实际有能力买更贵的房子了。

那么去除通胀后的工资能增加多少呢?我们可以按照过去的数据进行一下预测。

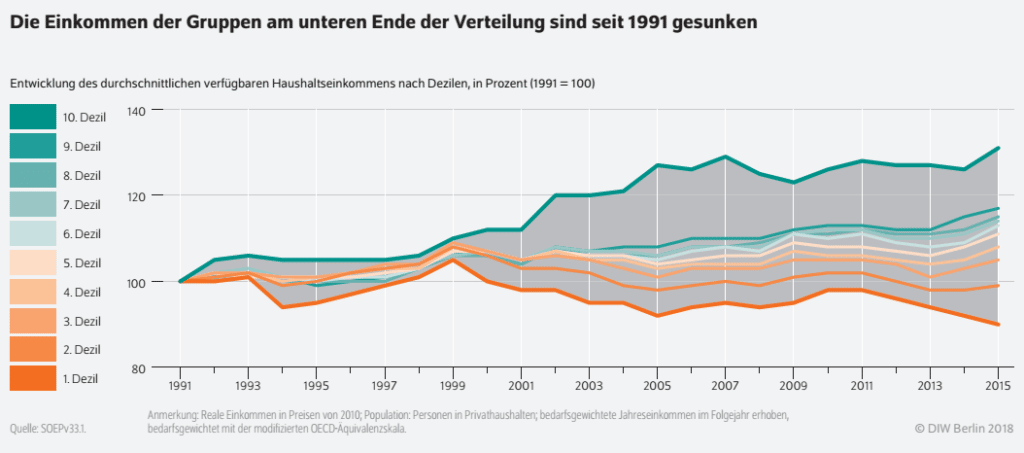

按照DIW的数据,在1991到2015年期间,并不是所有德国人的工资在去除通胀后都增加了。不过没关系,也并不是所有人都买房,我们可以乐观一点儿,只看最有钱的10%,毕竟他们是最有可能买房的。

最有钱的10%的德国人在这25年里工资比其他人增加的更多,去除通胀后大概增加了30%,相当于年化1%(按复利计算)。所以如果未来生产力还能一如既往地增加,房价的上限每年可以再往上加个1%(去除通胀影响的)。

如果说房价就要触及承受能力的上限了,它未来上涨的速度可能会降低到”通胀率”上下的水平(0到4%),你会觉得这个增速令人惋惜吗?

不要这样。长期来看,房价增幅在通胀率上下浮动才是常态,像过去10年那样涨是变态。

这和买股票基金一个道理,收益率还得看长期,而不能把过去几年的疯长当成自己的目标。理财的心态可以放平,毕竟这么多年只出了一个巴菲特,而他还不算真的白手起家。

结语

当然以上分析都是基于我的两个假设,如果他们并不成立,那整个分析也就崩塌了。

比如也有可能房地产交易者大部分是全款支付的富翁而不是贷款者,比如也可能购房者在见识过过去房价的变化后购房的心态大都发生了变化,不再以赚租金为主要目的了。

主要是希望这篇文章能给你带来新的视角。也欢迎读者朋友们从批判的视角审慎文中的结论。

下表将本文的计算结果总结起来,放在一起就可以发现不同的前提条件对最终结果产生了巨大的影响,哪个前提条件才是符合事实的呢?很可惜暂时还找不到能让我信服的数据。你愿意相信哪个结果呢?欢迎给我留言。

(更新提示:本文写成时利率还是3.5%-4%的水平,但由于后来利率水平剧烈波动,你看到本文时,可能实时利率已经在3.5%-4.5%的水平了,具体情况可以参考目前的实时利率表格。)

作者:Dr. Rich 财富德国 (转载请获本人授权,并注明作者与出处)

本文只是博主个人观点,不构成投资建议,本人不承担据此操作产生的后果!

本文已经在德国的Notar处留档,抄袭前请考虑后果。

关注微信公众号“财富德国”,微博账号“财富德国DE”,不错过新文章,提高留德华们的理财能力