我发现虽然我一直尽我所能地想把如何在德国投资指数基金讲得简单,还是有很多朋友因为它表面上的复杂而对这种实际上的懒人理财投资工具敬而远之,这让我感到很痛心。我希望通过这篇文章将其中一个点的复杂度降到近乎为0,那就是投资ETF的税务问题。

本文是我新创作的《指数基金投资MINI系列》的第一篇,本系列目的就是将指数基金的投资入门门槛降到最低,让更多的华人朋友能有信心用上这个有效的投资工具。本文是第1篇,除了本文外,还将有且只有3章。第2篇将是最具体的资产配置和基金选择的实操说明。第3篇是关于如何持有资产并进行再平衡的文章。最后一篇也就是第4篇将是终极简化版,介绍一下资产组合指数基金和智能投顾。

言归正传,德国的税务是个复杂的问题,投资ETF的税务问题曾经也是个复杂的问题,但是从2018年开始,从投资者的角度这个问题变得简单异常了,简单到如果你照着我下面的总结做,其实几乎就什么也不用管了。本文将穿插税率法律知识和实操,必须掌握的知识点用粗体,而斜体部分是不影响实操的知识点,暂时无法理解的话也不碍事,可以以后边操作边慢慢理解。

指数基金ETF在德国的税务政策

我在《ETF税务》里详细滴描述过德国是如果收取ETF的资本利得税的,这里本着最简单的目的,只挑对于本文重要的点总结一下。

在不考虑免税额和税务的推迟效果,ETF从买入到卖出的总盈利会被收取大概26%的税(具体多大比例其实没关系,反正今天就是要降低复杂度)。这个税率和你投资的基金是什么种类没有任何关系(不分国别、不管分红类型、不管复制方式是swap还是physikalisch、不管是股票还是债券还是其他资产)。

ETF基金有一定的免税额,从0到80%不等,具体是多少取决于基金投资的资产类型,它绝不应该成为我们挑选资产种类的标准,因为不同的资产类型风险也是不一样的。所以这一点可以暂时略过了。

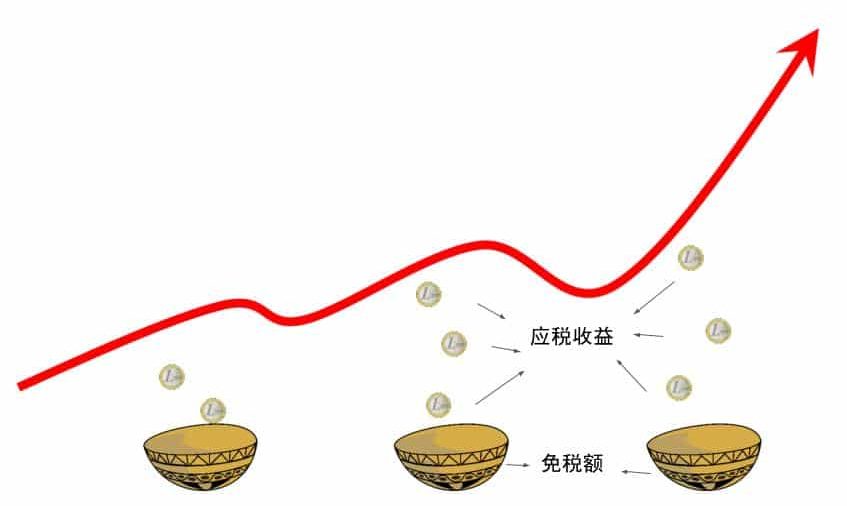

每个人每年都有资本利得税的免税额,目前2020年是801欧元(2023年开始涨到1000欧元每人),两个人就是1602欧元。这个免税额不能累积。比如2020年如果实际盈利666元,这些盈利由于低于810欧元,就完全不用交税了。但同时也意味着801元的免税额(2023年开始涨到1000欧元每人)没用完,可惜剩下的部分并不会顺延到2021年,2021年的免税额会被重置为801欧元(2023年开始涨到1000欧元每人)。

基金如果分红到投资者的账户上,不管你是否自己手动再投入,也不管你的券商是否有帮你再投入的功能,这个分红都得交税(不考虑免税额的话)。但如果分红从基金层面上就再投入了,这个钱从来在在你的账户里出现过,也就是分红再投入型基金(thesaurierend),那这个分红就暂时不用直接交税(其实可能也交其他的税种了,但是我们既看不见也管不了,所以就让它去吧)。

仅仅持有基金资产本身可能也需要每年交税(不考虑免税额的话),它叫Vorabpauschale,基于最省事儿的原则,我们在这篇文章里不需要知道它是怎么算的。但是怎么交呢?按照目前的欧元区利率情况,ETF资产在100万欧元以内的话,这个税就不超过个人免税额801欧元(2023年开始涨到1000欧元每人),这样就完全不用交它。但是如果未来利率上升的话也有可能会需要交它,我们下文会详细讨论怎么处理这个问题。

基金最后卖出的时候还会对整体的盈利状况收一次税,如果我们执行的是买入并持有很多年的策略,那么卖出将是非常多年之后的事儿。既然我们考虑最省事的情况,这一点现在是可以不用操心的,可以以后再考虑。你只要按我下面说的方式投资,银行将只把税后收益给你,你自己不用操心交税的问题,如果不考虑退税的情况,你也不需要报税。

最后一个重要的核心知识点是,德国的券商从2018年开始,有义务帮你交税,这是你啥也不用考虑的基础。

好了,现在我们可以依据上面的信息考虑如何让ETF投资的税务问题最简化了。

什么券商能帮你简化税务问题

税务问题最简化的极限情况就是根本不用管他,想要不用管还不违法,那首先得让你在德国没有资本利得税报税义务。如何能没有报税义务呢?就是让券商帮你把该交的和不该交的税都交了。能够完成这个任务的券商一般得是德国的券商,我在博客上总结的券商大都是符合这一标准的,如果不符合,我也标记出来了。

因为德国的券商会帮助你每年都把该交的税都交好,所以你就不用额外考虑如何补交税款以及怎么弄明白交多少的问题了。有些德国外的券商可能会收取更低的交易费用,但很可能无法帮你处理税务问题。这样可能会让你一方面在券商那里省了几块钱,另一方面却需要花上大半天的时候研究怎么交税,或者在税务师那里花上百块的额外费用。

德国的券商一般有两个帐户,一个当然是储存我们的股票或者基金的depot帐户,另外一个是放现金的现金账户,买卖基金的钱都在这个账户里。让券商帮忙交税,首先得给它钱才行。券商是不会主动把我们的基金卖掉换钱来帮我们交税的,所以它会直接从现金账户里扣钱交税。这就引出了两个不同的场景。

- 基金分红的税务:基金在把分红发放到你的券商帐户那一刻,你就有把分红纳税的义务了(不考虑免税额的情况),券商会把税直接划走,你只能拿到税后收益,所以你不用操心在这一点上的税务问题。

- ETF资产本身Vorabpauschale:券商会每年初从你的现金账户划账,如果里面没钱,可能会帮你填坑之后再给你记负利率(相当于借你钱),所以你需要为这个场景做准备。

在不考虑免税额和到年末出现账面亏损的情况下,场景1是否会发生则取决于你购买的基金是否分红,而场景2是很可能会发生的。根据上面描述的税务场景,我们有4种方式来解决场景2的税务问题:

- 一般来说自带Girokonto的券商会自动从那里扣税,如果你本来就日常使用那个girokonto,那一切都会很方便,这种方法毫无疑问是4种里最容易操作的。具体有哪些券商提供girokonto,我的券商对比文章里能找到信息。

- 靠分红收益填场景2里Vorabpauschale的坑:我们在定投基金的时候买一些买分红型基金(ausschüttend),它们分红出来的收益可以用来交Vorabpauschal,另外还有税务优化效果(本文最后讲),买多少分红型基金够填坑呢?我们在下一篇文章里讨论。

- 在券商的现金账户里一直稍微保留点儿现金用于填场景2里Vorabpauschale的坑。但是按照2020年的状况这个方法几乎用不上,因为如上文的说法, 按现在的利率计算,基金资产超过100万欧元才有可能需要交这个税,所以大部分人的免税额很轻松就可以覆盖掉Vorabpauschale。

- 每年年初时候看看depot里是不是已经交过税了,交过的话补上即可(此方法因为相当于是和银行借钱了,可能会被收利息。Trade republic虽然声称不会收利息,但是这个券商暂时可能不适合进行长期买入持有的投资者)

由于德国有些券商会对现金账户里的现金收负利率,所以想要执行策略b和c,我们需要选择没有负利率政策的券商(我总结的券商里很多都不收负利率),或者非常容易满足不收负利率条件的券商(比如Smartbroker在前3个月不收负息,之后只有现金超过总资产的15%才收取,你需要用来填坑的现金不会超过总资产的15%)。

如果你的基金资产很多,而未来利率升高的话,即便用掉免税额也还是有可能需要交税的,税款最多大概是<年初时的基金资产x利率x26%>(既然是要最简单,具体算法就不管它了),比如100万欧元在2%的利率下可能需要交5000左右的税,那么你可能需要在每年的年底做资产再平衡的时候,顺便向现金帐户里根据当年财政部规定的利率按上面这个公式存入相应的钱,等收过税之后再把剩下的钱转出来。或者每年年初经常查看帐户,一旦变成负数马上往里存钱。

另外一个和税务没关系但可以省事的地方,是用于定投的券商帐户能直接从关联的Girokonto扣用于每月定投的款,这样就一切都是全自动的了。

免税额用对了可以不用报税

如上面所说,每个人每年有801欧元的资本利得免税额(2023年开始涨到1000欧元每人)。这个额度可以随意分配给随意多个银行账户。为了最简化税务操作,我们可以简单地将所有免税额都放在券商那里,这样在最简单的情况下,可以做到完全不缴纳资本利得税,如果我们没有其他需要缴纳资本利得税的投资(比如众筹或者在德国之外的券商等等),那么理论上在报税的时候完全可以不填报资本利得税(因为你没有报税义务)。

如果你实际上在别的地方也有投资,比如定期存款,那么也可以考虑按照实际情况分配。

如果在券商那里的801欧元免税额(2023年开始涨到1000欧元每人)没用完,但是其他银行那里却因为免税额没有分配够而交了税,那么我们依然可以在下一年报税的时候将多交的税拿回来。这时候你用德国券商的另一个好处就又出现了,那就是它们除了帮你交税,还会自动提供给我们一个报税证明Steuerbescheinigung,里面的信息虽然可能很复杂,但是对我们来说最重要的只是几行直接告诉我们在报税表上哪些填什么数字的信息,你只需要把数字拷贝粘贴进报税软件的相应位置就完结了。

基金注册国对省税的影响

最简单的ETF定投的股票资产部分应该由1-2支全球股票指数基金组成,它们里面有大量的美股成分,我们在德国买注册地在爱尔兰的全球股票基金可以少交点儿美国的税。详细原因可以看《如何挑选ETF指数基金》。

关于怎么分配这一两只基金呢,我们在下一篇文章里讨论。

分红的省税处理

理论上不分红的基金可能收益更好,但是分红除了如上文所说的有帮忙交税的功能。还可能可以做税务优化,因为按照现在的低息状态,很难让“分红再投入型基金”将每年的免税额充分用掉,但如果分些红利出来,就能进一步利用免税额了,因为税务局依然会将这部分免税了的收益累进起来,未来我们卖出的时候这部分收益也不用交税。

总结

总结下来我们需要下面的条件来让我们的一切最简化且优化。

- 券商资质:德国券商

- 券商的现金账户:不收负利率或者很容易满足不收负利率的条件

- 自动扣款:提供自动从Girokonto扣款的功能

- 向券商提交Freistellungsauftrag申请免税额

- 购买注册在爱尔兰的全球股票指数基金

注意!

本文讨论的是如何在税务上最省事,而不是在税务上最优。这有什么区别呢?最省事的意思是尽量不用操心,最优则是交最少的税。在最优和最省事之间我们只能做个取舍,喜欢折腾就去选最优,不喜欢折腾就选最省事。两个都想要最后可能什么都得不到。

作者:Dr. Rich 财富德国 (转载请获本人授权,并注明作者与出处)

本文只是博主个人观点,不构成投资建议,本人不承担据此操作产生的后果!

关注微信公众号“财富德国”,微博账号“财富德国DE”,不错过新文章,提高留德华们的理财能力

你好Dr.Rich,我坐标法国巴黎,在搜索理财信息时发现这个宝藏博客,很喜欢博主客观分析的风格(同是工程师)。每看一篇都受益良多,持续学习中 🙂

看过的几篇指数基金文章中,你都提及”长期经济向上”的背景和对通胀的策略,今年疫情以来有听到欧洲可能面临经济退化、通货紧缩的言论,我觉得不是没可能,如果这样用于抵消通胀的方式就是反效果了,很想知道博主对这种观点的分析,以及通货紧缩情况下有哪些理财方式。

非常感谢!

多谢关注和支持!我没太懂你的意思,能不能细说说什么是反效果?

反效果我想说的是,比如投资房地产是抵抗通胀的好方式,在通缩的时候就不适合,“现金为王”的少投资方式(也就少亏损)也许更好。这是我看网上不同观点后的直观感受,但金融知识储备有限,不能系统分析现在的情况。

另外,我昨天有多看两篇你的基金系列,感觉你说基金就是不用管高低时期定投和持有就好了。我到现在没有买过基金,打算看完你的系列后入手。也想问问短期内(3/6/12月)哪个时机入手比较好呢?问这个问题,是因为我作为股市小白在三月欧洲疫情时入市,虽然很多不懂但感觉得入市时机还是有好与不好之分的。

首先纯粹通缩的时候确实持有货币是最好的选择,因为实物和服务大多会变便宜,这就是通缩的定义。因为变便宜了,所以企业可能会失去盈利能力,那股票就会跳水。但其实企业没有盈利能力这个情况只是在恶性通缩才会出现,历史上有很多的温和通缩,包括金本位时代的大部分时间,包括过去20年的日本。另外”投资房地产是抵抗通胀的好方式”更可能是隔壁老王或者房地产中介说的,我并不这么认为。我认为便宜的房产才是抵抗通胀的好方式。

然后你要想想现金真的是有价值的吗?其实并不是,说它有价值他就有,说它一文不值他就一文不值,历史上是有过货币改革的。所以现金真是王吗? 达里奥说现金是垃圾,大概就是这个意思。

普通人发财要靠自己的双手,投资是几乎发不了财的。我认为投资更重要的是任何情况下都有一部分投资是能保得住的,其次才是盈利能力。

关于买入时机,历史数据显示几乎不存在择时的机会,闭眼买入胜算最大。实际操作则是短期内分批投入最舒服。这两个点你可以参考《150年美股回测》,在我博客里搜索150即可。至于感觉,它是最不可靠的,要不然为什么散户的平均回报率那么低呢?

哦对,3月那样的时机是可遇不可求的,我也用零花钱抄了个底。就像麦吉尔说的,地上一般不会有钱的,但是如果看见了,赶紧蹲下把它捡起来。