去年4月的时候,全球各种股票跳水,DAX德国30指数从2月的高点下跌到3月,几乎下跌了快40%,美国标普500虽然略好,但也有33%左右。对于没有亲身经历过股市大跌的朋友,一定是很震撼的经验,所以有朋友在后台问我,现在还能定投嘛?

那时候我写了《经济危机里还要不要定投》,结论非常简单,就是不用管那么多,远离媒体的垃圾信息,闭上眼睛定投就好了。去年还能坚持定投的朋友,到现在应该对自己的收成非常满意才对。

谁能想到短短几个月,全球股市就能从低谷里猛烈反弹,甚至还屡创新高,标普500指数现在居然还比去年经济危机前的最高点又高出了27%。要知道,即便是经济蒸蒸日上的年份里,这么多的增幅也是罕见的,而过去的1年多里,全球却在被新冠病毒来回碾压。

所以在这种股指经常性再创新高的日子里,有的小伙伴不免再次躁动了,向我抛出了和去年异曲同工的:这样的股市还能定投吗? 需要等股市跌一跌再入手吗?

Music promoted by https://www.free-stock-music.com

Attribution 4.0 International (CC BY 4.0)

https://creativecommons.org/licenses/by/4.0/

在详细分析之前,我先说结论,那就是和去年的姊妹篇一样,如果本来就是打算定投的,那基本上不用择时,甭管眼前是历史新高还是再创新低,让我们的Sparplan定投计划奔跑就好。

下面让我们来详细分析。

历史上股市崩盘前的高点

为什么会在历史新高的时候担心呢?

如果能确认目前的股市是在谷底(难度堪称神迹),或者是在“半山腰”上,那么你一定会痛快滴继续定投的。担心的源头显然是怕自己投在了股市的高点上,怕之后跌下去会亏钱。

下面回顾一下历史,回测过去50年里美股的几次重大金融危机前后的投资,分别模拟“不小心”在“山顶”开始定投、以及等跌到谷底才“毅然逆市”开始定投,看看效果上有什么区别。

我使用的是免费网站portfoliovisualizer,建议有时间有兴趣的朋友都去试一试,这对培养对市场的理解非常有帮助。

回测条件

回测里假设我们有36000美元(因为这个回测网站使用的是美国的基金,所以我也简单使用了美元作为货币,其实币种并不重要),使用2种设定,分别是:

1. 一口气 all in 全投入;

2. 每个月定额投入1000美元,持续投入3年(3年后停止定投但继续持有)。

补充信息:在测试定投的情况下,我们把还没投入的金额就作为现金放在一边。测试的资产是AQR US MKT Factor Returns 1972-1992美国股市数据。

在过去50年里,跌幅超过10%的情况一共有11次,但是我只想做个小演示,所以没必要每次都研究,我选出了最大的4次下跌,这4次历史大跌分别是:石油危机、黑色星期一、互联网危机和次贷危机。

我为每次危机测试两种极端场景,分别是

- 大跌马上开始前的股市高峰开始定投

- 下跌后的最低点开始定投

前者是很多人都怕的场景,后者是能让你笑醒的场景。

虽然学术界一般使用波动率作为测试风险的指标,但我觉得对于我们小投资者来说,最大回撤才最有说服力。所谓“最大回撤”就是资产从最高点跌到最低点的下跌比例。

整个测试共设置2个检查资产总额的时间点,分别是5年和10年。

理论上投资股票指数基金最好至少达到15年这个量级,不过超过10年的话,大概率又会遇到下一次大跌,这对于比较结果会造成不必要的影响,所以更多的年头我也不测了。

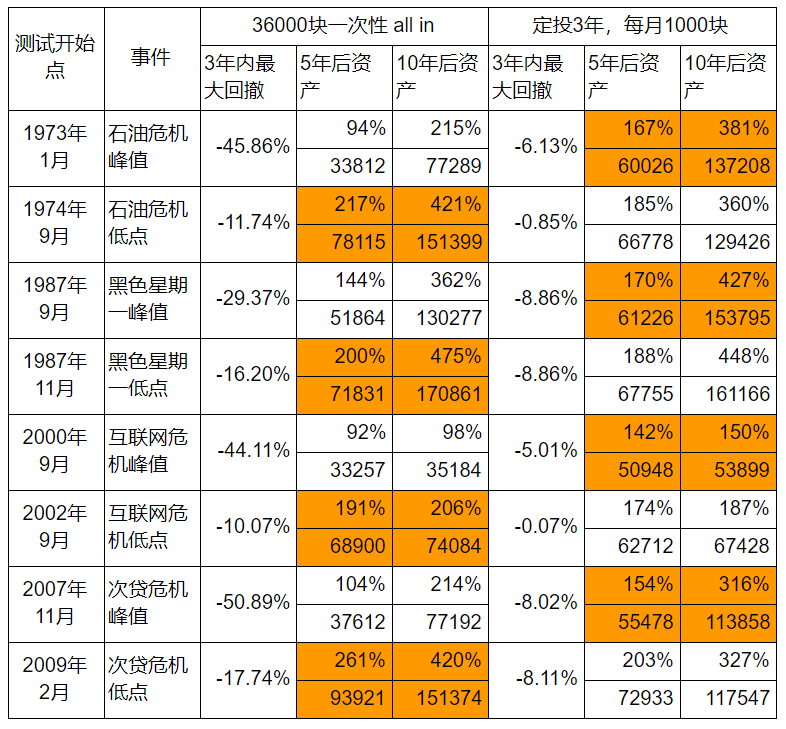

下图是回测结果,我把每次危机里的获胜策略高亮出来了,由于对比的情况比较复杂,请仔细观察下表。

这里面有没有什么规律呢?其实一些结论几乎是不用测试也能想出来的,但最重要的是那些不太显而易见的规律:

- 每个危机里,在危机的谷底一次性投入,如果过5年和10年后再看,收益率大概率比定投的情况高(此处不考虑复杂的IRR内部回报率)。

- 如果危机开始前股市处于峰值时开始定投,5年和10年后可能会落后于在危机谷底一次性投入10%到40%不等。

- 对比危机开始前股市处于峰值时开始定投和谷底再开始定投两种情况,在5年和10年后再看,大部分情况下的区别并不大。

- 股市高点时一次性投入几乎永远是个失败策略,最极端的情况下,10年之后都没完全回本

- 在任何情况下的头3年里,定投比在股市峰值时一次性投入的最大回撤小了非常多,甚至比谷底时一次性投入也小很多

但是还有一些在这个测试里我们不能直接看见但不可忽视的规律:

- 没有人能准确预测峰值和谷底的准确时机(除了论坛里的大神和事后诸葛亮)

- 峰值的时间很短,所以正好投在峰值的可能性并不大

- 比起运气不好投在峰值和运气爆棚准确抄底,你更可能投在半山腰上

- 有其他人回测发现,在发达国家市场一次性投入并持有10年,有2/3的几率回报会高于定投

- 发达国家股票市场的波动率往往能超过10%,上面测试结果里定投时的回撤低于了10%,它其实几乎可以忽略不计

- 初学者往往是被大幅回撤吓跑的

上面的测试中,在2002年开始的投资比较有趣,因为6年之后,我们会再次遇到危机,所以那次演示里的10年后资产数额是所有演示里最低的。

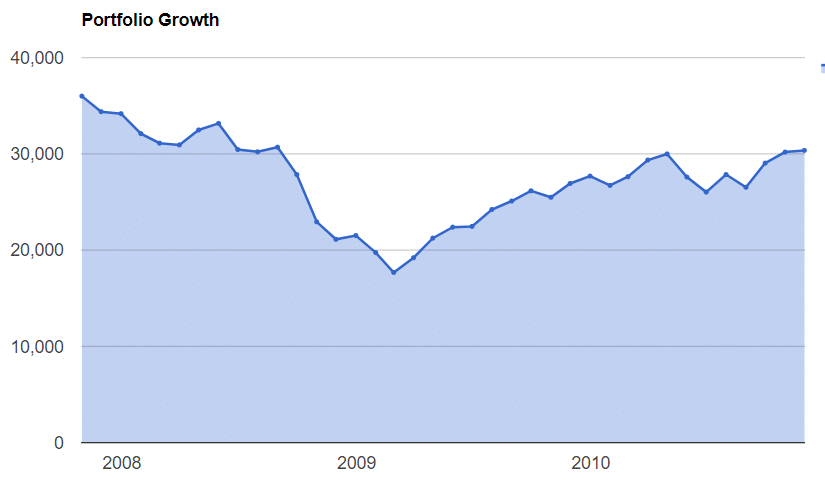

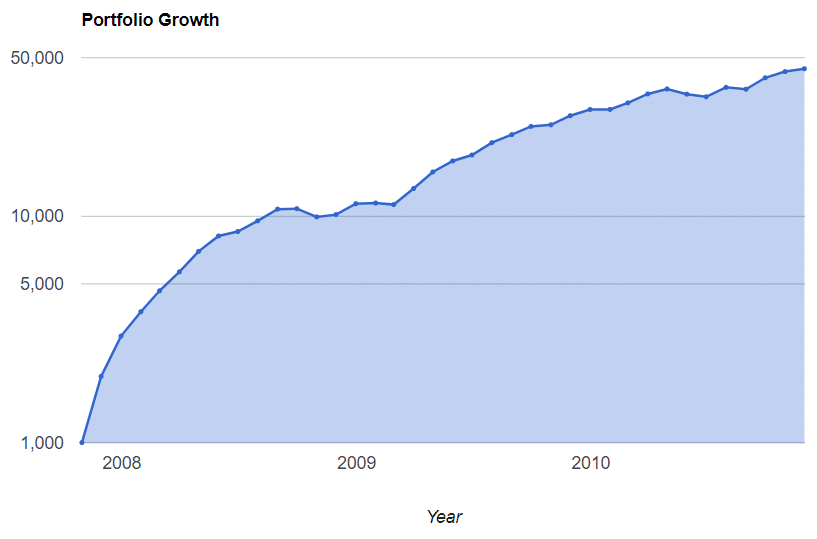

为了在视觉上更形象一下,也可以观察一下整个投入周期资产的变化,我再展示一下2008年次贷危机前在股市高点投入的情况。

注意后一张图在展示定投情况的时候,纵轴我采用了对数形式,否则我们看不清楚下跌,而 all in 的情况则没有采用对数形式,否则下跌看起来就太夸张了。

希望我的这篇文章能够帮助你更近一步理解定投。

你也许还想问,为什么在危机中股市的低点投入,还会在未来3年里出现回撤呢?比如在次贷危机中的低点 all in 投入,3年中的最大回撤甚至达到了-17.74%。

原因就是,这里最大回撤的概念并不是相对于我们投入的初始价值36000元的资产缩水,而是整个资产达到某个历史新高后忽然又开始下跌,这个下跌的低点对比上一次新高的跌幅才是回撤。

比如资产已经涨到了10万元,然后又跌到了8万元,这样虽然实际上我们依然还是盈利的,但我们还得说资产回撤了20%。

我们应该怎么在不断创新高的股市里投资?

上面我粗略地回顾了几个重要的历史时期,如何利用这些知识指导投资呢?

现在股市在什么位置?

上文里我们分别测试了股市高点投入和低点投入的区别,那么股市现在在什么位置呢?

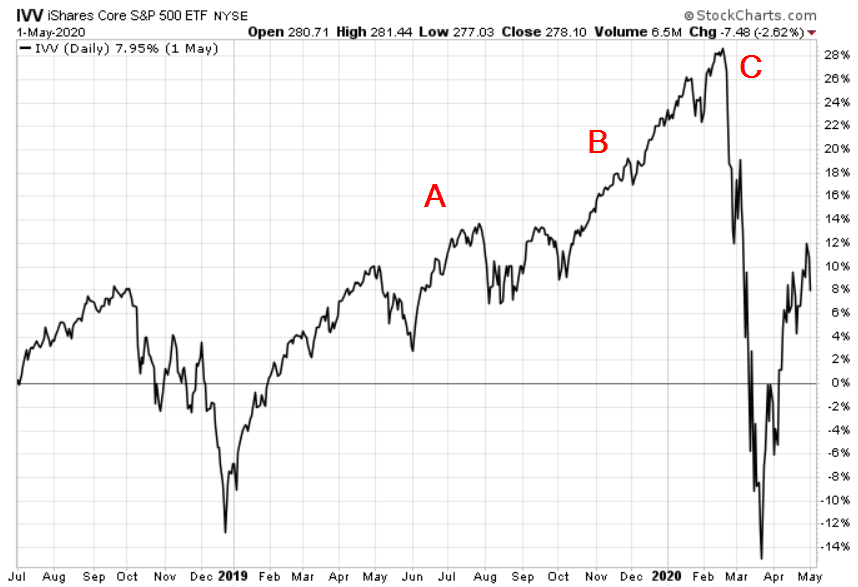

下图来自stockcharts.com的标普500指数基金IVV从2018到2020年的表现,这两年简直太精彩了,有连续两次可以载入史册的大跌,又有史诗级的暴涨,而且2018年末大跌后的牛市像极了2020年刚刚经历的极速反转。

你觉得现在的股市相当于图上ABC哪个位置呢?

如果选择定投的话,我们怎么应对不断新高的股市

首先看看上面的图,有几个信息点值得我们学习:

- 有的时候你觉得不一定能跌,它却给你来个回调(A点)

- 你以为这个回调就是牛市的终结,结果它真的只是个小回调,后面还有大口的肉等着你吃(A点之后的调整)

- 你以为不应该再涨了,它却涨得头也不回(B点)

- 你以为上涨就是新常态new normal,它就给你来个跳崖(C点)

我的结论是,谁也猜不准现在的股市具体在那里。即便猜对了,大概率也是蒙的。如果只是理财,不想赌一把,那最好不要猜测目前的位置具体在哪里,至少不要用全部仓位下注。

查看一下上面的回测就能发现,在任何情况下,定投也许不是收益最好的那个,但确实是最简单可靠的方式,不论是从高点开始还是低点开始,收益都很好看,亏损的几率比较低,回撤又非常有限。甚至收益也不比上帝模式下的低点抄底差很多。

如果不敢一口气投进去,那么在这种市场动荡的情况下定投怎么操作呢?

我在《为什么要定投》里谈过,我认为主要有两种情况可以用到定投,第一个被我称为“没得选”定投,第二个则是“有得选”定投。

“没得选”定投的意思就是,还没有存下一大笔待投资的钱,所以“只能”采用每个月把省下的钱用于定投基金。

“有得选”定投则是有一笔比较可观的资金在手上,这时候可以选择是一口气投入,还是分批投入。

在“没得选”的情况下,有没有必要把钱先攒下来,等市场稳定之后再定投呢?我认为是没必要的,基于以下几点原因:

- 谁也说不准市场是不是真的会下跌

- 如果总是不下跌,等待的机会成本太高了

- 即便很快就下跌了,根据测试结果,测试定投时本身的最大回撤也非常小

- 在我上面的回测里,股市峰值时开始定投和谷底定投的收益区别不大

- 关键还是很难知道什么时候是峰值,什么时候是谷底

在“有得选”的情况下呢?

如果每月定投的数额是相等的,这被称为成本平均法( cost averaging),上面测试的也是这种方法。它是最保守也最简单的一种定投方法。

除此之外,还有一种进阶的定投法,叫价值平均法。这种方法不采用定额的投资法,而是在确定好要花多久时间来投入所有资金后,设定好每个月拥有资产的价格目标。这种投资方法最早可能是来自《价值平均策略》一书。

价值平均法的基本思路就是跌了多买,涨了少买。假设我们计划用3年的时间投资36000欧元进股市,则可以把每个月拥有的股票资产的价值都增加1000欧元为目标(注意是股票资产的总市值增加1000欧元,而不是固定每月投入1000欧元)。

这样一来,第一个月当然就是投入1000欧元,如果月底股市涨了,比如这1000块的股票变成了1200,那我们接下来的一个月只投入800就够了。

我们在第二个月拥有的股票就比第一个的多了1000欧元。但是如果基金跌了,比如已经购入基金的账面价值下降成了600欧元了,那我们就得买入1400欧元,以确保第二个月拥有2000欧元的基金资产。

采用价值平均法的一个坏处是,有可能在熊市到来时,每个月投入的资金都比正常情况下更多,在股市下跌前的高点开始投入就是这种情况,它可能使得我们的现金在目标日期前就消耗完了,比如不是36个月,而是30个月;而牛市到来时,可能目标日期到了还有剩余,需要继续慢慢投入,这时也许就不是36个月投完,而是比如40个月。但这也并不算是个严重的缺点。

那么我们在手里有一大笔资金的情况下,应该采用多长的定投时间呢?

虽然在上面的测试里,使用了3年这个参数,但它只是我随便选取的数值。我相信这个问题根本不会有一个最优解,即使进行再多的回测,也不过是对历史情况的观测而已,无法保证能找到也一定适用于未来的最优时长。

关于“有得选”定投的时长选择,最重要的是找到一个适合绝大部分情况的策略。分批投入的时长只要超过2年就可以了。

如果一开始胆子小、信心还不是很足,不如就定个再长一点儿的,小马可以慢慢趟过河,但也不至于超过5年,因为如果太长了,定投平滑曲线的效果就会打折扣,还未投入的资金的机会成本也会太过昂贵。

作者:Dr. Rich 财富德国 (转载请获本人授权,并注明作者与出处)

本文只是博主个人观点,不构成投资建议,本人不承担据此操作产生的后果!

关注微信公众号“财富德国”,微博账号“财富德国DE”,不错过新文章,提高留德华们的理财能力

博主,您好!我看完您的文章之后,在flatex开始定投,去年八月开始的,我想问问今年报税的话该怎么操作呢?听说基金的浮盈也要算,我也没有确切去年年底那一天到底赚了还是赔了,一直没看账户。您知道flatex报税怎么弄么?另外,我在trade republic买了一点股票,目前是亏损,应该不需要报税吧。另外,我也没有收到flatex和trade republic的报税单子啥的。我听说这些金融投资报税,有些要先和券商说明白,自己报税还是他们报税啥的?超过多少钱额度。。的,可能我记不清啥意思了?谢谢博主。

理论上,如果正确分配过Freistellungsauftrag,就什么也不用管了,扣税都是自动的,不需要自己算。这就是用德国券商的好处。关于税,可以参考相关的文章《让你最省事的指数基金配置-德国指数基金投资MINI系列》