相信在见识了中国国内房地产市场十几年的蒸蒸日上,再加上德国最近几年飞奔的房价,在很多留德华的基因里,都烙下投资房产的冲动了吧。当然还有很多朋友对股票等证券市场的投资更情有独钟。在我看来,两种投资方式,都有着它的好处和坏处,在正确的地方使用正确的金融工具才是王道,这里我就对他们俩进行一下对比。

首先当然应该界定对比范围,关于房地产,这里只说真正的买房投资,和自用以及地产基金或者地产信托都没关系。而关于股票为了方便起见,就主要以指数型被动投资为主,主要由于该投资类型几乎公认的有效性和几乎可预测的长期收益,比较适合用于对比。

市场有效性

目前的学院派的证券被动投资理论,主要的依据之一就是有效市场理论。简单来说,该理论认为,投资者都是理性的,证券的价格里已经完全包含了所有的信息,没有人能够长时间的击败市场的评论收益。虽然各种事实都证明,市场的短期表现被人性强烈影响,而长期来看,也有少数如巴菲特的神级投资者击败了市场。

不过长期来看,发达国家成熟的证券市场,大部分时候至少都是呈现了弱的有效性的。而房地产市场由于各个房产的独特性,包括宏观和微观地理位置的独特性,以及保养程度等,呈现了出来更大的市场无效性,说人话就是,交易价格经常是远高于或者低于合理价格的。这增加了房地产市场投资的复杂性,好处是给了懂行者浑水摸鱼的机会,坏处则是增加了投资难度。

市场有效性:证券市场>房地产市场

交易费用

在这一项上,指数基金显然是毫无悬念地优于德国房地产投资。目前的券商竞争越来越激烈,大部分都会提供优惠活动,定投参加优惠活动的ETF指数基金,经常是可以免收交易费的,而且大部分的券商提供的优惠活动都能覆盖几乎所有的常见投资市场。而德国的房地产的交易费用则是非常高的,经常可以高达卖价的10%-13%。在另一篇文章《德国投资房地产的正确姿势》里有详细介绍。

交易费用:证券市场<房地产市场

投资后续管理复杂度

此处,指数基金继续毫无悬念地完胜德国房地产投资。原因就是,在二级市场上流通的股票,基本上都是大型公司的股票,这些公司都有非常完备的管理团队,具体的公司经营工作,是不需要我们这些小股东过问的。当然说的不好听一点儿,其实我们也没能力过问。就是你直接持有一点儿某家公司的股票,作为小投资者,你在股东大会上也不会有什么影响力的,当然也无从插手管理。

但是这一点也是有利有弊的,后面的对比项目中会更详细指出。而进一步投资指数基金,基本上每年只需要看看关联账户是不是还有钱,以及合理分配免税额即可。而投资房地产,则需要在很多事情上亲自动手,即便托管给房产管理公司,至少也是要和那家公司打交道的。

管理复杂度:证券市场<房地产市场

复利

房地产投资的一大缺点就是,很难简单地持续享受复利带来的好处。指数基金投资的那些上市公司,每年的盈利,除了会每年拿出一部分给股东分红以外,还会拿出一部分进行投资。一家优秀的公司的投资回报率是非常高的,而这种投资回报长期来看,也会反映在未来的盈利和股价里。这样证券投资者就被动的享受了复利。

指数基金收到投资的股票的分红后,会分红给投资者,而如果我们对自己的基金分红,选择分红再投入继续,买入更多的基金份额的话,又会再享受一次复利的效果。

而房地产投资,如果使用贷款的话,由于盈利的一部分必须还给银行,所以很难把利润直接进行再投资。就算能够把利润拿出来,大部分时候也必须是投资到新的房地产项目里才有复利效果,而不是像基金一样,只需要简单的买入新的基金份额即可。所以如果想要让房地产投资复利的利润率持续高于股市的话,就必须保证每年的单利远远高于股市才行。无法简单享受复利恐怕是房地产投资的最大一个短板了。

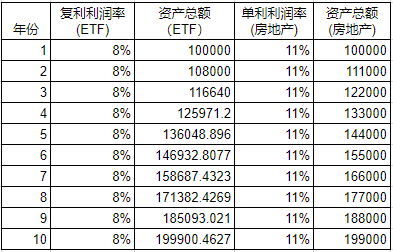

下表计算了用100000元分别在第一年投入ETF指数基金和房地产的情况。由于房地产每年的利润率无法直接当成复利计算,所以使用的是单利的算法。而ETF每年都是分红再投入,可以使用复利计算。

此处可见,假设股市的利润率是8%,如果想在第十年,使得房地产的总价值和指数基金大概在一个数量级上,那么房地产的初始利润率就得高达11%(如果你阅读了我过去的文章,就会知道这个利润率对于房地产来说,并不难)。当然此处是忽略了股市的中短期波动的,简单的假设第十年的时候股市并不在熊市底部。

复利:证券市场>房地产市场

市场流通性

市场流通性标识了能够以合理价格把资产变现的速度。毫无疑问,这一点上,房地产再次被秒杀。如果你想出手一部分规模还可以的ETF基金的话,只需要按照目前市场上的价格标价,基本上是秒出手的。而房地产则不然,即便是最紧俏的地段儿,也不是今天想卖明天就能拿到钱的。而且按照德国繁琐的交易手续,还得经过公证等等一系列的过程。

市场流通性:证券市场>房地产市场

逐步变现能力

很多人年轻时投资,就是为了养老所用的。ETF由于可以简单的一次只卖出一小部分的份额,所以你甚至可以每个月卖出几十块钱的基金份额,用于养老,其余的份额继续留在股市里为你赚钱。而房地产就没那么容易了。除了租金可以每个月固定进账以外,房子本身是无法一次只卖出一小部分的。当然也有人开发出了以房养老的策略,但是和指数基金相比,灵活性还是逊色许多。

逐步变现能力:证券市场>房地产市场

分散投资

我想很多人都知道鸡蛋不能放在一个篮子里的道理,而现代学院派投资理论里,甚至相信合理的分散投资可以带来更多的利润。投资证券市场当然可以非常简单的分散投资了。你甚至可以把每个月最低25欧元的投资额分散在全世界上千只股票上。而房地产怎么分散呢?也许你可以分别在柏林和慕尼黑买房子,也许再在法兰克福买一个,可是这样的管理成分也会提高的。

分散投资:证券市场>房地产市场

税率

由于租金收益在德国是归入个人所得税范畴的,能够买房的朋友,恐怕少说个人顶级税率Spitzensteuersatz也得在30%以上,而那些事业有成的朋友,恐怕更是高达42%或者45%了。所以在不考虑抵税的情况下,租金收益是要被至少征收个人顶级税率这么多税的。

而股票基金则不然,它被归入“资本利得税”(Abgeltungssteuer)的收取范围,德国2018年的资本利得税是25%,而且还会享受每人每年额外的免税额Sparerfreibetrag,目前为801欧元(2023年开始涨到1000欧元每人)。(当然如果我们考虑考虑到公司层面在分红之前,还需要缴纳公司税等等,其实对于高收入者总的来说,税率也差不多)

税率:证券市场<房地产市场

房地产的精髓

所以房地产投资是屎吗?当然不是!读过我以前文章的朋友一定知道我已经写过好几次投资房地产的文章里。我当然也不是精神分裂,一会儿说投资房地产好,一会儿又说房地产不好。事实上我认为,每一种投资手段都是适用于特定场景的特定人群的。

对于一听到“风险”两个字就要犯心脏病的朋友,只好把钱放在定期存款里了。而那些不想对自己的投资多操一点儿心,而又不在乎利润被别人分成的朋友,自然可以去找自己的Hausbank的理财顾问,然后购买回报率极低的保险理财产品。

那些想操点儿心,又不怕股市波动的朋友,也许应该选择投资ETF指数基金。而喜欢自己多多动手的朋友,就应该多多研究一下房地产。下面几条对比,你将看到房地产投资的精髓部分。

波动性,心理压力

股票指数信息的更新,在信息时代可以说是纳秒级别的,我真的很佩服那些每天进行短线操作的朋友。我试过几次CFD操作,分分钟翻倍,分分钟又要爆仓的感觉,实在不是我能受得了的。而到今天为止,2018年年内的盈亏情况来看,我投资的几只ETF,下跌最多的一个,已经录入了12%的损失,但是可以说我的内心是毫无波澜的,因为这种慢慢积累的账面损失是我能接受的。

而有些朋友,看到自己的股票仓位下跌了几个百分点,可能也是很难受的。追涨杀跌是包括专业投资者在内,都很难避免的问题。心理压力经常会间接给投资者带来损失。股市投资真的对心理承受能力是一大考验,所以一到经济危机,就看见新闻里关于跳楼的报道。在这方面上,房地产投资就显露出来优势。

可以说只要你的投资策略对了,市场上的实时房价不会对你有任何冲击。因为只要租客还在每个月给你打钱,只要银行没找上门来,只要你本来也没想马上卖出房子(毕竟经常由于贷款合同常年捆绑的原因,你也不可能经常买卖房子),目前你的房子值多少钱又能如何呢?另外想知道市场上的实时房价也不是那么容易的。即便看网上的房价指数,你也会发现和网上实时贴出来的卖房广告的价格相差甚远。所以在心理压力方面,房地产投资是有优势的。

波动性,心理压力:证券市场>房地产市场

杠杆率,杠杆风险

房地产投资的一大好处是可以使用非常廉价的杠杆。按目前德国的利率情况,即便100%贷款,自己只付出交易成本,房地产投资的贷款利率也就是2%上下。而还款期更是可以长达几十年。而利息由于是有租客帮你还的,所以你也不用拿出额外的收入来填补利息。

反观股市投资,贷款利率就太高了,一般都在4%以上,而杠杆率又很低,往往只能贷款来持有股票市值的50%左右。而由于股票基金很少有长年分红率达到4%以上的,所以你还得用额外的收入补贴杠杠的利息。最可怕的就是在股市下跌时,更是有可能被券商要求追加保证金,拿不出来的话,那可真是血本无归。

杠杆率:证券市场<房地产市场

杠杆风险:证券市场>房地产市场

控制力

这一点略微抽象。但其实它是投资房地产的精髓。这里我说的控制力就是,你对你的投资对象,有多大的影响力。对于股票投资者来说,作为企业的小股东,其实你是没有多大发言权的。像巴菲特那样购入一家公司并通过控制它来改善它,是小投资者在股市难以实现的。而你购买房地产则不然。

如果你购入的是一栋住宅楼,那你想怎么改善这栋楼都可以按照你自己的想法来。你可以给外墙再加挂一个阳台,你也可以在楼顶加装太阳能发电设备。即便你只是购入了一套公寓,虽然无法全按照你的想法改变整栋楼房,但至少室内的装潢是可以完全随你心意的,而且你在房东大会上也是有无法被忽视的发言权的。

控制力有啥好处呢?好处就是你可以像一个企业经营者一样经营你的房产。如果你了解一些经营企业的理论的话,就会知道,企业经营的目标是可以量化的,而目标就是资本最大化,或者说是经营多年之后,你想卖出手里的股份的时候,要使这部分股权的价值最大。

而你对房地产的控制力,就可以在此处发挥作用了。由于你的控制力,你可以逐年地提高你的房地产的质量,比如像上面说的加装阳台等,而通过这些,你可以提高租金,也就提高了你的房地产的价值。你的控制力甚至体现在缴税上,由于房地产在某些特定情况下,可以自己选择每年抵税的比例,在你整体收益比较少的年份,你完全可以选择不抵税,而延迟到你收入多的年份再抵税,这种自由度也是一般的股票基金投资不敢想象的。

因为上面提到的杠杆率的原因,实际上你只需要付出很少的本金即可完全掌握一个庞大的资产。比如你用10万买入100万的房产,而10年后由于你的经营,使得该房产的价值增长到了200万。如果此时你再把地产出售,由于德国对房地产的优惠政策,你又可以免税地获得买卖差价产生的所有的收益。也就是这100万的利润完全是你自己个人的免税收益了,这对于股市里的中小投资者来说是不敢想象的。

控制力:证券市场<房地产市场

说道最后,其实你也应该发现了,对比房地产和股票只不过是梨和苹果的对比,他们各自都是有着各自的特点的,有些优点在另一些情况下也可以变成缺点,反过来也是成立的。关键就是你要找到适合你自己的投资方式。投资并变富有,就好像从柏林旅行到慕尼黑的过程,目的地是一样的,但是是选择飞机还是火车亦或是汽车,完全就看个人了。

作者:Dr. Rich 财富德国 (转载请获本人授权,并注明作者与出处)

本文只是博主个人观点,不构成投资建议,本人不承担据此操作产生的后果!

如果喜欢我的文章,欢迎关注微信公众号“财富德国”,微博号“财富德国DE”有更多精彩内容等着你。

相关文章: