虽然咱们小学算数课上就学过如何算利息,但现实世界的贷款花样可比算数课上交过的复杂多了。本文开头先展示一下当前的德国贷款利率,然后详细介绍咱们消费者最常见的几种在德国买房贷款的类型。文中介绍的几种房贷和他们之间的关系见下面的图文摘要。

德国贷款利率和一些统计数据

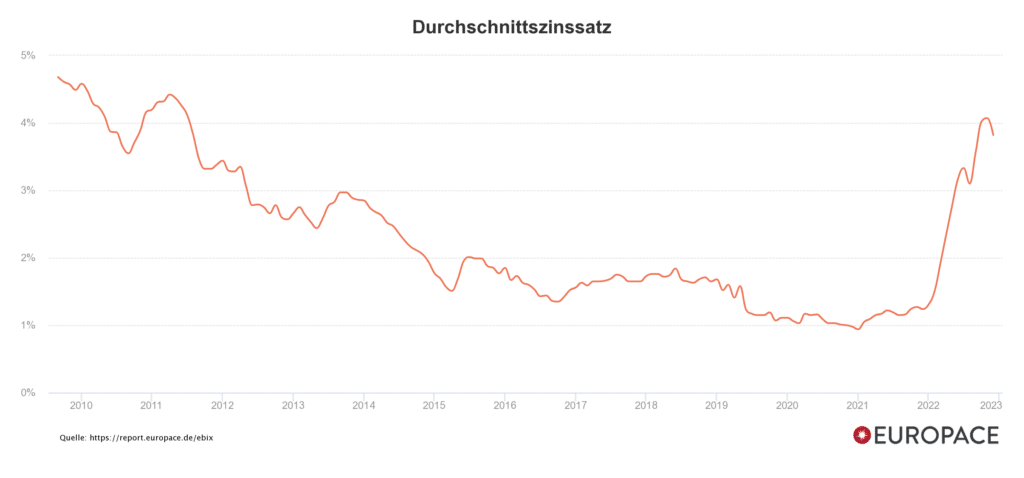

德国贷款利率跟很多因素有关,很难一概而论地说利率是多少,如果想知道自己能拿到什么样的贷款利率,还需要找银行或者找房贷融资顾问(比如我)根据具体参数计算一下,可以参考这个博文。下面的图是德国房贷融资顾问常用的一个平台EUROPACE统计的过去这些年的平均房贷贷款利率,有一定的参考意义。有的朋友觉得现在的利率就挺高了,但如果看一看10年前的利率就会发现其实现在的利率也没用那么高了。

下面的表格是假定了几个参数以后(比如贷款比例、收入状况等等)算出的不同年限的贷款利率,关于它假定的参数,可以点击repräsentatives Beispiel查看,这个表格的参考价值更高一些。如果想知道自己能拿到什么样的贷款利率,欢迎过来找我详细咨询。

下图是所谓的Pfandbrief的回报率,它虽然经常被其他网站引用,Pfandbrief是普通房贷证券化之后的投资回报率,虽然它并不是真正的房贷利率,而是一种标准金融工具的利率(如果对ETF感兴趣,你甚至能买到关于Pfandbrief的ETF),只包含了非常优质的房贷(贷款比例不超过60%),但这个曲线的优势是可以反映5到20年不等到不同期限德国房贷利率的利差。普通人实际拿到的房贷利率也可以粗略认为是下表曲线值再加上0.5%到1%之间的风险溢价。比如可以读出2024年1月11日的10年Pfandbrief回报率是3.03%,那么那一天普通人买房贷款可以估计自己能拿到3.53%到4.03%之间的贷款利率。

德国房贷最重要的组成部分都有哪些?

关于住房贷款有各种各样的专有名词,但把各种贷款区分开的关键点只不过集中在本金还款、利息、利率绑定时间这3项上。

[mwai_chat context=”Converse in chinese as if you were an AI assistant. Be friendly, creative. ” ai_name=”Dr. Rich的AI替身: ” start_sentence=”Hi! 我是Dr. Rich的AI替身,你可以向我提任何问题,但是现在我比较擅长贷款方面的话题。我尽量不胡说,如果需要准确的信息,请使用站内搜索功能。” max_sentences=”15″ icon_position=”bottom-left” copy_button=”true” casually_fine_tuned=”true” model=”curie:ft-personal:master-lex-final-2023-04-19-16-35-17″ temperature=”0.8″ max_tokens=”1024″]

本金还款Tilgung

“有借有还再借不难”嘛,本金还款Tilgung很容易理解,就是把从银行借来的钱还给银行。它对应的动词Tilgen就是还钱的意思了。

本金还款的花样主要体现在以下几点:

- 慢慢还,还是期末一口气还完

- 慢慢还钱的频率(每个月、季度、年等等)

- 慢慢还的量-还款率(Tilgungssatz)

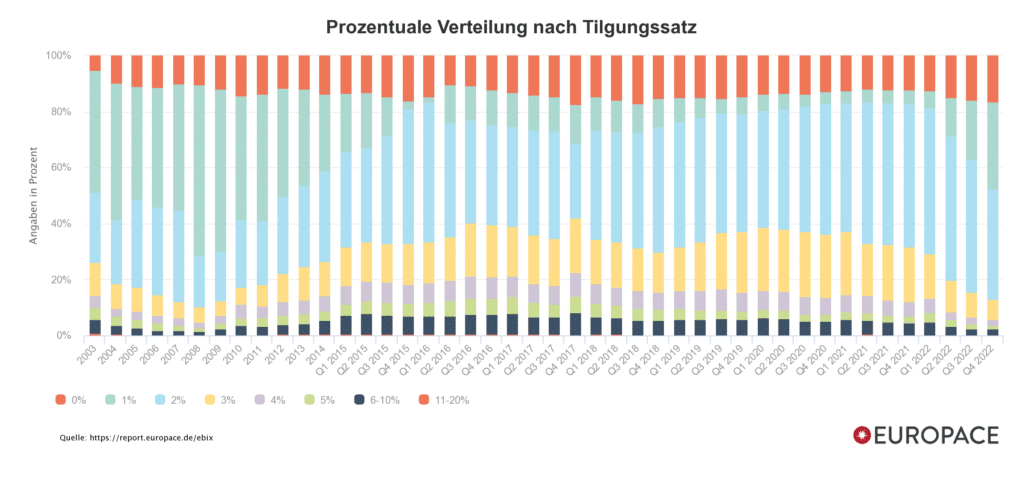

顺便说一句,以前利息高的时候,银行可以接受低至1%的还款率(每年还贷款总额的1%给银行),后来利息低到了1%,银行基本只接受最低2%了。如果未来利息又高了,可能银行还能接受低一些的还款率。这种变化主要是因为,还款时间越短银行觉得越安全,而总还款时间跟“利率+本金还款率”相关,并不只是还款率。

利息Zinsen

利息也好理解,就是对未还完的贷款收利息。

利息还可以用利率Zinssatz这个相对值表达,比如一开始欠银行10万,利率是1%,那么当年需要给银行的利息就是:

10万x1%=1000

还给银行1万后,还欠银行9万,则当年的利息为:

9万x1%=900

德国的贷款利率非常个性化,需要利率根据具体情况(年龄,工资,住址,家庭状况,房子的具体信息,首付,还款率等等)才能给出,同一套房子,不同的人贷款拿到的利率甚至可能上下浮动2%之多。关于贷款利率可以参考另一篇非常详细的文章的解释,如果想要了解自己能拿到的贷款情况,欢迎联系我。

买房贷款的利率绑定时间Zinsbindungsfrist

利率是浮动的,它一方面随着银行政策变化,另一方面又受到市场预期影响。(《为什么房贷利息涨起来了,银行却还收存款负利率?》)所以我们和银行约定的利率并不是永久不变的,这个绑定不变的时间就叫Zinsbindungsfrist。

这里引出了一个小知识点:德国的住房贷款不必须在利率绑定时间内还完!比如跟银行商定,未来10年内利率按1%算,如果过了10年贷款还没有还完,就得按当时资本市场上的情况重新约定。

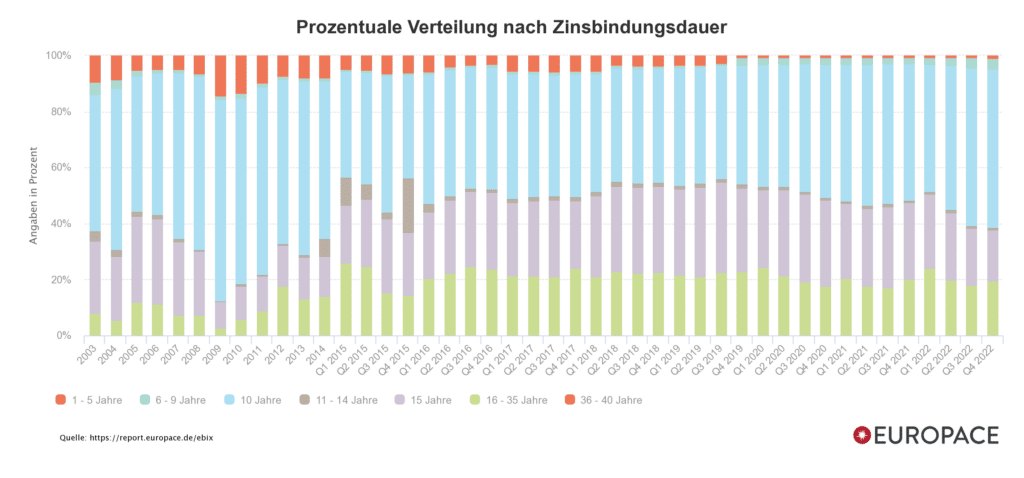

下图是德国最大的B2B房贷平台之一的EUROPACE统计的德国房贷的利率绑定时间分布,可见大部分都是选择了10到15年之间的利率绑定时间。

一般来说,其他条件相同的情况下利率绑定时间越长利率越高。

有了基础知识,下面开始介绍德国的几种贷款类型。

德国房贷的几个基本类型

德国买房贷款的基础款:等额本息Annuitätendarlehen

最最基本的房贷类型是等额本息贷款Annuitätendarlehen,不只是德国,国内的房贷也大多是等额本息的,它最基本的特征就是每月给银行的钱(月供)是恒定的。

随着还款的增加,欠银行的余款也在同步减少,而利息是基于余款计算的,所以利息占月供的比例也就随着时间减少,又由于月供是恒定的,根据下面的式子可知每份月供里的本金还款的比例Tilgungssatz随着时间增加。正因为这个原因,跟银行约定Annuitätendarlehen的本金还款比例时,实际上约定的只是第一个月的还款比例,叫Anfangstilgung:

月供=利息+本金还款

下面两个图视觉化了上述过程。

这种贷款最大的好处是还款压力不会变化,比较好计划。

注意: 由于等额本息贷款Annuitätendarlehen的各种条件只固定到利息绑定时间,那之后是什么样子的还得贷款者到时候再和银行谈。如果不签新合同,老合同就会自动变成浮动利率,浮动利率贷款的细节见下文。

当然了,如果打算长期持有某个房产,也可以和银行签订一个利率绑定时间内正好还完贷款的合同,叫Volltilgungsdarlehen,这会比较省心。

下图是德国最大的B2B贷款平台统计的德国房贷的Tilgungssatz分布图,可见大部分人都是选择1%到2%的Tilgungssatz。

等额本金Tilgungsdarlehen

在等额本息贷款中,月供是恒定的,我们当然也可以让其他条件恒定,比如本金还款额。如果只是本金还款额恒定,就叫等额本金贷款Tilgungsdarlehen了。

和等额本息贷款Annuitätendarlehen一样的道理,等额本金贷款Tilgungsdarlehen的贷款余额也随着还款慢慢减少,相应的,利息也慢慢减少。根据下面的式子可知月供也随着利息的减少而减少,这是它和Annuitätendarlehen的一个区别。:

月供=利息+本金还款

下面两个图视觉化了上述过程。

等额本金贷款Tilgungsdarlehen有啥好处呢?

大部分上班族工资都随年龄增长,仅仅因为通货膨胀涨涨工资也是合理的吧?所以Tilgungsdarlehen月供慢慢下降有啥好处呢?

这种贷款最大的好处就是降低未来的风险!因为今年比明年好预测,明年比后年好预测,越久远的未来越难预测。所以尽最大努力在自己收入可预测的情况下多还款可以降低风险,特别是对于那些快退休的人群或者是个体户来说。

只还利息的一次性贷款endfälliges Darlehen

没有人规定必须慢慢还贷款,所以还可以约定在贷款存续期间只支付利息,然后在约定的时间点一次性还完所有贷款,这种形式叫一次性贷款endfälliges Darlehen(也叫Zinszahlungsdarlehen)。

其实国债基本都是这种还款方式。

下面两个图视觉化了上述过程。

这种贷款一方面适合有特殊策略的投资者,比如知道自己会在某个时间段获得一大笔现金(比如那时候卖房),另一方面可能适合想用更大风险换取更大收益可能的朋友,因为没有挤牙膏一样的本金还款部分,相当于投资的杠杆不随时间减少,自己的本金利用率可能能提高。(《德国买房贷款利息那么低,少付些首付合适吗?》)

但是使用这种贷款时,银行经常要求提供额外的安全保障来代替定期的本金还款,比如和下文要提到的Bausparvertrag结合起来。如果两个产品可以无缝连接并做到月供不变,甚至能产生一种有自己名字的组合产品Konstantdarlehen。

远期贷款Forward-Darlehen

上面3种贷款主要是改变利息、本金还款的条件,除此之外,还可以改变支付贷款的时间点,比如和银行约定支付给我贷款的时间是3年以后而不是现在,这就叫远期贷款Forward-Darlehen。

远期贷款主要应用于贷款(比如Annuitätendarlehen)临近利率绑定时间点需要再融资的情况。比如某人现在有一个已经还了8年的贷款,再有两年就需要跟银行谈新的贷款合同,但他担心两年后利率上涨得太厉害了。这种情况下就可以和银行签订远期贷款合约,现在就锁定两年之后才生效的贷款利率。

一般可以约定最多5年之后生效的远期贷款合约。

远期贷款还有2个点要注意:

- 远期贷款合约虽然是未来生效的,但一般不提供免费提前退出的条款,也就是签了就很难反悔了。

- 远期贷款合约之所以能存在,是因为银行用金融手段排除了利率波动风险,这部分费用肯定会转嫁给我们贷款者的,所以远期贷款的利率一般会高于同样期限的普通贷款,这部分利差叫Zinsaufschlag。

浮动利率贷款variables Darlehen

前面介绍的几种贷款形式都约定利率在很长时间里不变,如果放弃绑定利率,让它随市场情况浮动,就成了variables Darlehen。

浮动利率也不是天天利率都变,一般每次锁定未来3个月的利率,欧元浮动贷款利率一般以EURIBOR (Euro Interbank Offered Rate)为基础,再加上一个银行的额外费用(Margen)。

为啥还有额外费用呢?因为一方面银行也要赚钱的呀(鬼脸)。而另一方面,额外费用则是对银行的风险补偿。

使用浮动利率的投资者,在灵活的同时,也需要承受更大的利率上涨风险,银行也就间接要承受这个风险,资本市场上的风险都要求有相应的补偿,这里就以Margen体现出来了。2022年下半年开始,欧洲央行进行了多次加息,居高不下的通胀也让加息看起来没有尽头,这就意味着使用浮动利率的投资者给银行带来的风险陡然增加,结果就是,往日里更廉价的浮动利率,到了2023年则变成了,同一家银行提供的浮动利率一般比10年期贷款还高出了1.5%到2.5%。

这种贷款一般适用于需要一个短期房贷做过度的投资者,它非常的灵活,可以随时跟银行解约。如果把它作为长期房贷的形式,风险还挺大的,万一几年后利率增加10%了呢?

有利率上限(下限)的浮动利率贷款

上面variables Darlehen最大的风险是未来利率可能上浮。所以还可以再跟银行约定一个利率上浮的上限Cap,比如利率超过3%就不再增加了,这种贷款叫Cap-Darlehen。

和远期贷款Forward-Darlehen类似,设定利率上限也不是免费的,会导致银行收取更高的额外费用。

但有一个方法可以稍微降低点儿费用,就是再跟银行约定一个利率下限。假如现在的利率是3%,可以跟银行约定下限为2%,这样哪怕EURIBOR利率跌到了1%,我们也得付给银行2%。这让银行方面的安全性增加了,就降低了银行要收取的额外费用。

保险抵押贷款Policendarlehen

贷款不一定跟银行借,还可以跟保险公司借钱。但前提条件是在保险公司有能用来抵押的保险合同,比如人寿保险(私人养老保险)。这种抵押保险单的贷款叫Policendarlehen。它的好处是放贷很痛快,缺点是抵押比例一般不高。

Bauspar贷款

Bausparvertrag是德国特别常见的一种和房地产相关的金融产品。原理是很多人跟银行签这种合同,大家都慢慢往合同里存款,就像定投一样,这样就形成了一个资金池。当一部分签了Bausparvertrag的人需要贷款时,就可以用资金池里的钱互相贷款。

需要注意的是,Bausparvertrag经常被银行或者所谓的Finanzberater作为“全能理财工具”推销给客户,但其实这个东西高度复杂,只有特定场景下的使用才有意义,否则就是在浪费钱浪费机会,切勿随便签Bausparvertrag。

这里列举几个可能适合签订Bausparvertrag的场景:

- 计划几年之后买一套房(3到10年),签订Bausparvertrag代替首付(原因:可以有效的给首付加杠杆,有效降低真正房贷的利率)

- 几年之后需要给目前的房子续贷款合同(3到10年),但是害怕利率上涨太多自己承受不了(原因:可以以相对低的代价锁定利率)

- 几年之后需要对自己的房子进行整修(换门窗,暖气等等),但是怕自己攒不够钱,可以用Bausparvertrag有效锁定几年之后的贷款利率

再列举几个很可能不适合签订Bausparvertrag的场景:

- 把Bauspar当成活期或者定期存款。如果只是想存款,那么纯粹的银行存款更合适。(原因:费用太高)

- 打算几年之后买房,直接签一个大额度的Bausparvertrag,并打算用它覆盖整个房款(原因:不够灵活,费用太高)

- 一两年之内就买房,签一个Bausparvertrag用来贷款(原因:非常难在短时间内达到允许使用贷款的Zuteilung程度,即便达到了,大概率面临非常高的月供,非常鸡肋)

如果上面有适合你的使用Bausparvertrag的场景,欢迎联系我,我可以免费帮你进一步分析是否需要Bausparvertrag并找到适合你的合同。

国家补贴贷款KfW

除了一般的商业银行贷款,德国政府还时不时的对个人买房有贷款形式的支持政策,比如通过德国复兴银行KfW(die Kreditanstalt für Wiederaufbau)提供的各种补贴贷款。

KfW几乎常年有支持个人买房的贷款KfW-Wohneigentumsprogramm,另外为了推进德国的一些长期目标,KfW还会时不时推出一些特殊的贷款项目,比如专门给节能房的补贴贷款。

KfW由于是德国政府性质的,给的利率加上补贴的加持有可能比商业贷款划算,但这个经验也不是铁律。总之申请前多多比较一下肯定错不了。

消费贷Ratenkredit,Konsumentenkredite,Rahmenkredit

消费贷和房贷的区别是不用抵押房产,相应的,银行要求的利率也更高。有趣的是,虽然消费贷表面上利率高,有时候把它和传统房贷结合,居然可能得到更低的综合利率!所以,真的没办法把任何事情简单否定,合理运用各种贷款工具才是王道。

消费贷的还款形式和上面的几种房贷其实很类似,就不一一介绍了。

总结

并没有一概而论哪种贷款更好的说法,关键还是要了解各种可能性,再从中找到最适合自己的那种。欢迎联系我帮你找到最适合自己的贷款合同!

作者:Dr. Rich 财富德国 (转载请获本人授权,并注明作者与出处)

本文只是博主个人观点,不构成投资建议,本人不承担据此操作产生的后果!

本文已经在德国的Notar处留档,抄袭前请考虑后果。

关注微信公众号“财富德国”,微博账号“财富德国DE”,不错过新文章,提高留德华们的理财能力

但除了一些特殊情况,现在基本没有什么划算的Bausparvertrag,如果被推荐用这种合同贷款,被坑的可能性还挺大的。怎么理解?能详细解读吗?

主要是费用高,存款利息不划算。银行介绍这个很可能是出于多收一次费用的目的。当然也可能是贷款人用其他方法贷不到。如果遇到了就得自己感觉一下到底是哪种情况了。